ヘッジファンド「パララックス・デジタル」のCEO兼創設者のロバート・ブリードラブ氏(Robert Breedlove)は2014年に趣味で暗号通貨への投資を始め、やがてその趣味が彼の職業に変わりました。Bitocinのボラティリティや、お金と時間との関係などについてお話をしていただきました。

インタビュー日 : 2020年12月24日

- ロバート・ブリードラブ氏 インタビュー (全インタビュー記事)

- 変化するBitcoinの評価

- ネズミ講と呼ばれたBitcoin

- なぜBitcoinはボラティリティが高いのか

- ゴールドに対するBitcoinの立ち位置

- お金であるための5つの条件

- Bitcoinの競争力

- Bitcoinのマキシマリスト

- ルールが多ければいいのか

- 政府による合法的略奪

- 全員にとっての最大利益とは

- オーストリア学派のおすすめの本

- お金とは何か、時間とは何か

- 中央銀行のルールとBitcoinのルール

- レイ・ダリオの著書とBitcoin

- 暗号通貨業界の法的な側面について

- 新大統領がBitcoin界に変化をもたらす可能性

- 「知識に投資」するのがよい

- この目まぐるしい世界で走り続ける理由

- Bitcoinをドル基準で考えるのは間違い

- Bitcoinと税規制

ロバート・ブリードラブ氏 インタビュー (全インタビュー記事)

変化するBitcoinの評価

私は2014年に趣味として暗号通貨への投資をはじめました。しかし2016〜17年に入ってからはより専門的に投資を行うようになりました。

その時以来、暗号通貨業界は大きく成熟し、大規模な金融機関が次々と暗号通貨のシステムに統合されていくのを目の当たりにするようになりました。

2014年~2016年頃まで、Bitcoinは多くの人に悪ふざけや詐欺だと思われていました。しかしそういった評価は現在ではすっかり見なくなりました。知的な投資家で、Bitcoinを詐欺やネズミ講呼ばわりするような人はもういません。

Bitcoinの価格に対しては弱気予想の人もいます。しかしBitcoinは今のところ、史上で最も普遍的かつ透明性があり、そして予測可能なお金であることは、誰の目から見ても明らかです。

ネズミ講と呼ばれたBitcoin

実際には、Bitcoinはネズミ講の真逆です。ネズミ講は、高収益率と低リスクという約束をちらつかせて投資家の無知につけこみます。

リスクとリターンは表裏一体であるということを理解できない人が、高収益率低リスクという謳い文句の餌食になってしまうというわけです。これがネズミ講の手口です。

Bitcoinはこの真逆です。収益率も利回りもなく、リスクは極めて高い。おそらく世界で最もボラティリティが高い資産の部類に入ります。

Bitcoinは投資家の無知につけこむのではなく、それ自体の機能について、そして暗号通貨について、もっと理解するように投資家に働きかけるのです。

お金とは何か、政府とは何か、社会はなぜこのような仕組みになっているのか、といった基本原理をBitcoinは問います。これらの疑問の探求の沼に陥ることを人々はよく「Bitcoinのウサギの穴に落ちる」と表現します。

Bitcoinとの関わり合いの中から、より深い疑問、探求、解明が生まれます。このBitcoinの扉を開けようとすることは、まさにネズミ講の真逆なのです。世界中の人が今、このことに気づきつつあると思います。

なぜBitcoinはボラティリティが高いのか

ボラティリティ(価格変動)は自然な機能で、市場における価格発見機能のために働きます。市場における買い手と売り手が少ない資産の場合、スプレッドは大きくなります。そして市場、資産の規模が小さいほど、ボラティリティが高くなる傾向があります。

このことをふまえると、BitcoinはAmazonの株と似たような道をたどっていると思います。2001年にITバブルが崩壊した時、Amazon株は約94%も暴落しましたが、2020年にかけて持ち直しました。

つまりAmazon株は2000年初めから2020年にかけて上昇していったわけですが、その途中では二桁の下落率を何度も経験しています。その間時価総額が大きくなるにつれてボラティリティは低下していきました。

ボラティリティは時価総額に反比例して動く傾向があります。Bitcoinのボラティリティも時価総額が大きくなるにつれて低下しており、この傾向は今後も続くと予想されています。

しかし面白いのは、現在Bitcoinは究極のリスクオン資産(好景気でリターンを追求しやすい相場状況の時に買われる資産)の一つと考えられているということです。つまり投資家たちは自分のポートフォリオの中で、リスクをとりリターンを追求する部分として、Bitcoinを保有しているのです。

ところがBitcoinの本来の狙いは、価値保存手段としていつかゴールドにも取って代われるほど安全な、究極のリスクオフ資産(リスクを回避したい相場状況で買われるより安全な資産)なのです。ここが非常に面白いところです。

ゴールドに対するBitcoinの立ち位置

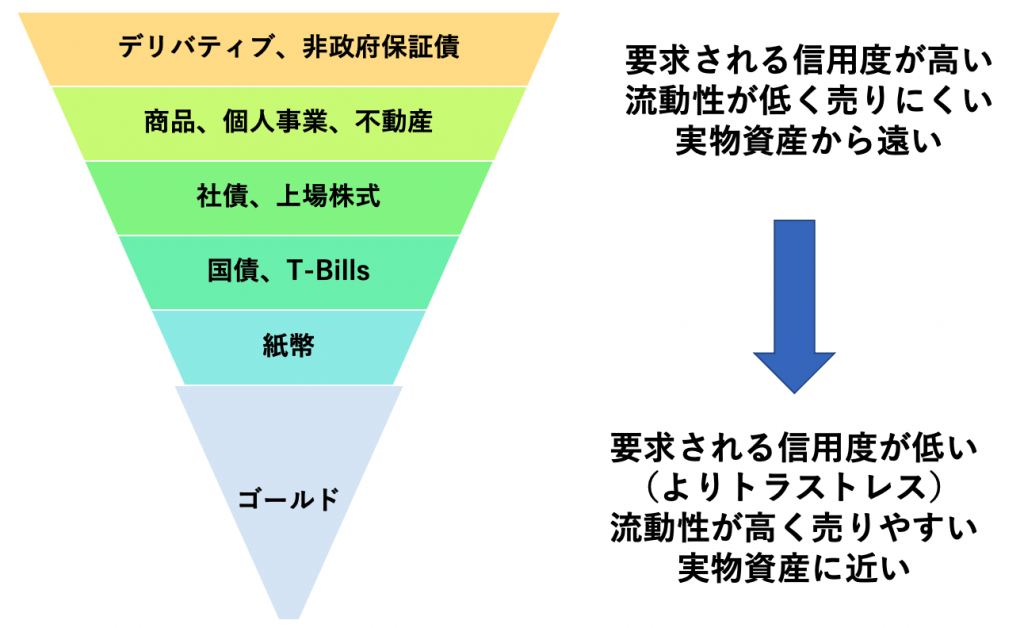

Bitcoinはゴールドにとって脅威となると言われています。1970年代に連邦準備銀行にいたジョン・エクスター氏が作成した、景気循環における投資価値の順位を示す逆ピラミッドを見てみましょう。図の下方にいけばいくほど、要求される信用度が低くなり(Trust-Minimized)、流動性が高く、売りやすい資産となります。

逆に言うと、図の上の方へいけばいくほど、流動性は低く、例えばデリバティブ資産のように、リスクの高い資産となります。エクスター氏の逆ピラミッドによれば今のところはゴールドが最高の資産です。しかし実は上の方にある他の資産も、より下の方へ移行する可能性があります。

このエクスター氏の逆ピラミッドで言えば、Bitcoinは今リスクオン資産のポジションにいますが、時価総額が増加するにつれ、ゴールドのいる方へ向かってどんどん下の方へと推移していきます。

そして最終的には、究極のリスクオフ資産であるゴールドを脅かす存在となっていくのです。

Bitcoinはいい意味で、究極のブラックスワン(予測できず衝撃が大きい事象)です。市場はBitcoinのことを完全に過小評価しています。

Bitcoinは誕生してからまだ12年と歴史も浅く、その技術面では未だに解明されていない部分があります。プロトコルや機能の詳細についても把握しきれていません。一方ゴールドには5000年の歴史があって、価値の貯蔵庫としての実績があるので、信用できるものだと証明済です。

市場にとっては、Bitcoinの技術の解明など、新しくでてきた情報を消化する時間が必要になります。したがって正直に言うと、Bitcoinとゴールドはまだ直接的な比較対象ではないのです。

お金の価値を左右するのは、物質的な部分ではなく情報量です。12年という時間で得られる情報はたかが知れていて、まだまだお金の王様ゴールドにかなうものではありません。

お金であるための5つの条件

お金は5つの性質を満たす必要があります。①分割可能であること、②耐久性があること、③認識可能であること、④携帯可能であること、そして⑤希少性があることです。

これらがお金の基本原則です。そしてこれらの原理をより完璧に満たしているのは、物質的なお金よりもデジタルマネーです。このことから、むしろ物質的なお金の方が、デジタルマネーよりもリスクが高いと言えます。

したがって、Bitcoinが完璧な方法で存在し機能し続けている限り、つまり2100万枚という上限を守り、10分ごとにグローバルなコンセンサスを作り出し、そしてそれを続けている限り、Bitcoinは必ずゴールドにとって脅威的な存在となるのです。

Bitcoinの競争力

将来的に登場する新技術や暗号通貨が、Bitcoinにとって脅威となる可能性があると主張している人々には反対です。そのような主張は、お金の基本原則についてよく考慮されていない主張だと思います。

お金の条件とは何か、そしてなぜBitcoinよりも優れた資産があると思うのか、まずこの2点を問いたいです。そして得られた回答が、経済学のオーストリア学派のお金に関する原理をすべて満たしていない限りは、間違っていると思います。

そしてもう1つ大事なのは、仮に市場価値の高い新しい機能をもった暗号通貨がでてきたとしても、Bitcoinは他の暗号通貨の機能も吸収できるということです。例えばEthereumといったBitcoin以外の暗号通貨が、デジタルマネーとして市場価値のある機能を備えていた場合、Bitcoinはその機能も適用できるのです。

Bitcoinはオープンソースの技術です。これはつまり、有益な変化への適応力をもっていると同時に、有害な変化に対しては抵抗力があるということです。ですので、暗号通貨市場において、Bitcoinを完全に凌ぐような差別化を図ることは非常に困難なのです。

我々に残された道は、ただ市場の流れに従うことだけです。Bitcoin市場は現在約4000億ドルだと評価されています。一般的に市場の時価総額が1000億ドルを超えてくると、勝者による総取りが起こりやすくなります。

つまり分かりやすく言えば、一人勝ちのような構図になりやすいのです。例で言うと、FacebookやApple、Amazonのような感じです。

Bitcoinのマキシマリスト

自分のことをBitcoinのマキシマリストと表現する人が多くいます。私もよく、Bitcoinのマキシマリストだと言われます。しかし信奉する原則に関して言えば、私はどちらかと言えば自分のことを、自由の原則の信奉者だと考えています。

私の信奉する原則は、どのような形でも強制や命令は決して正当化されないという考えです。つまり自然法を尊重しているということです。自然法の考え方に基づけば、我々は皆生まれた時から、生命、自由、財産に対する権利を持っています。

つまり我々は生きる権利及び、他人の自由を侵害しない限り自由に行動する権利を持っています。財産に対する権利とは、自分が自然に存在するものに対して時間をかけて付加価値をつけた場合、それを所有する権利があるということです。

たとえば穴を掘ったり道具を作ったりすれば、その建設過程に労働エネルギーを投入したことになるので、その労働に対する成果を得る権利を持っているのです。

これが私の哲学的世界観の基盤となる考え方です。そしてたまたまBitcoinが個人の自由を最大化できる最高のツールだったというわけです。

ルールが多ければいいのか

Bitcoinが唯一正しいものだと擁護したいわけではありません。Bitcoinは人類史上の1つの重要なイノベーションに過ぎません。

私もお金の歴史について学んでいるただの1人の学習者に過ぎず、「お金の果たすべき役割は何か」「今はどのような役割を果たしているのか」「競合関係にある技術にはどのようなものがあるのか」などといった疑問について、日々自問しています。

私は自分自身の自由、そして他人の自由を、最大化するべきだと深く信じています。そうした方が、社会はよりよくなれると考えています。

現状の世界では法律が多い方が良いと考えられ、法律によって過剰に支配されているので、私の考えは今の世界とは逆方向を行く考え方になります。

古代の哲学者のキケロは、法律が多ければ多いほど、正義は少なくなると言いました。つまり、社会においては最低限の自然法を維持するだけの方が、全ての人にとって最大限のいい結果が得られるということです。

そして一番大切なのは、自由こそが、あらゆる富の生みの親だということです。人々がお互いに自由に交流し、自らの労働成果に対して所有権を持ち、暴力によらない方法で紛争を解決することができれば、それは結果として富を生み出すのです

そしてこの自由であることによって可能となる一連の動きこそが、イノベーションと文明の発展を促進するのです。これはトップダウン型のシステムでは決してありえないことです。

イノベーションは決して法律によって規制できるものではありません。イノベーションと文明の発展に必要なのは、人々が自由に試行錯誤して発見にいたる、自然発生のプロセスなのです。

政府による合法的略奪

権威や政権に対しては、健全な範囲内で懐疑的に考えています。また、懐疑心を研ぎ澄ますのに役立った本も多くあります。

私のお勧めはフレデリック・バスティア氏の「法」という本です。約60ページとシンプルで短く、古典的な良書です。現在アメリカで起こっているような出来事ともとても関連性の深い内容が書かれています。

たとえば米国政府は、9000億ドル分のお金を印刷して全国民に600ドル分の経済援助を行うという発表をしました。素晴らしい政策のように聞こえます。実際に計算してみるまでは、ただでお金を受けとれる夢のような政策に思えます。

しかし実際にこの政策について考えてみると、アメリカには3億人強の人々がいるので、政府が9000億ドル分お金を印刷するということは単純計算で1人当たり約2800ドルになります。

9000億ドルお金を印刷し全国民に600ドルずつ配れば、本来国民1人当たり2800ドルもらえないと計算が合わないため、インフレ率のことを考えると、国民1人当たり逆に2200ドル分奪われてしまっているという計算になります。

つまり政府は、市場に必要な新しい資本を注きこんでいるのではなく、ドルに価値を蓄えてそれを頼りにしている底辺の人々から、新しく印刷されたお金を最初に受け取れる上層の人々へ、富を再分配しているだけなのです。これはネズミ講に他なりません。

政府が国民に配布するという600ドルの小切手を、私はリベート・チェック(返金小切手)と呼んでいます。この小切手によって米国政府は、アメリカの国民からだけでなく、国境を超えて、米ドルに価値を貯蓄しているあらゆる人からその価値を奪っているのです。そしてその奪った価値を自分たちに再分配しているのです。

これは現実的な経済政策どころか、ただ国民から略奪をしているだけです。そしてこれは今後の10〜20年の間に米ドルに対するインフレ圧としてはね返ってきて、より多くの問題を生み出すでしょう。つまり人類にとって非常に悪いことなのです。このような略奪は何があっても決して正当化されるべきではありません。

全員にとっての最大利益とは

自然法を守った上で自己の利益のために行動した人々の、自由選択によって導かれた結果こそが全員にとって最良の結果です。自然法は、非暴力、殺してはいけない、盗んではいけない、という基本的な道徳から成り立ちます。

この基本的な道徳に基づく最低限の自然法が守られていれば、1人1人の創造的衝動が最大限に発揮され、結果的に全員の利益になるのです。このようにして我々は、自分の専門に特化したり相手と交換をしたりすることによって富を生み出してきました。

人の蓄えた価値を略奪するためにお金を印刷したり、奪うために戦争をすることは間違っています。中でも一番最悪なのは、敵国家との戦争のためにお金を印刷し、自国の市民のお金から価値を奪うような行為です。しかしこれは残念なことに、多くの国の政府が歴史の中で何度も繰り返し行ってきたことでもあります。

オーストリア学派のおすすめの本

オーストリア学派について勉強するのもおすすめです。この学派は、人々から富を略奪するような国家主義的哲学を徹底的に論破する思想です。このような思想を勉強したことで、今の私の考え方が形成されています。

著名なオーストリア学派の経済学者であるマレー・ロスバードは「政府はわれわれの貨幣に何をしてきたか(What Has Government Done to Our Money)」という本を書いています。より深く勉強するのであれば、同じくロスバード著の「リバタリアン宣言」という本もおすすめです。

お金とは何か、時間とは何か

私は「Bitcoinと時間的希少性の暴君」(Bitcoin and the Tyranny of Time Scarcity)という記事を書きました。

この記事は経済学の第一原理を掘り下げ、「人はなぜ他の人と交換するのか」ということと、交換という人間の行動において「お金はどのような役割をもつのか」という2点の説明を試みるものです。

この記事のメインポイントとなってくるのは、「時は金なり」とはよく言うのに、その逆の「金は時なり」はなかなか理解されにくい、ということです。

「時は金なり」という概念については、人は直感的に理解することができます。言うまでもないことですが、自分の時間を犠牲にして働けば、その対価となるお金を得ることができるということです。

逆もまた真なので「金は時なり」ということでもあるのですが、こちらの概念についてはあまり理解されていません。

自由市場経済において、人々は自分の専門のスキルをもち、意義のある活動に従事しています。つまり、自分の時間を割いて社会にとって有益な活動をすれば、自分の時間を他人と取引・交換することができます。

そしてその取引で得た貯蓄を、ゴールドやBitcoinという形で保存しておくことができます。ゴールドやBitcoinは自由市場経済によって生み出されたお金で、このお金を使うことで、簡単には奪われない方法で時間を保存しておくことができます。

一方で、たとえば法定通貨のような、自由市場経済による産物ではなく、政府の占有物であるようなお金ではどうでしょう。政府が法定通貨を印刷すると、その法定通貨を使わざるを得ない全国民の時間が奪われてしまいます。

前に挙げた例をもう一度使うと、米国政府が9000億ドル印刷して国民に600ドル配るとすると、全国民から2200ドル分の時間を奪い取っていることになります。

この2200ドルを米国の平均時給で割ると、実際に奪われた時間がどれくらいなるか計算することができます。米国の平均時給を約12ドルとして計算してみると、米ドルのたった一回の切り下げによって、国民1人当たり183時間の時間が奪わることがわかります。

自分の時間を他人と取引・交換する目的は、生産性を高めることです。時間には希少性があるので、他人と上手くやり取りすることで時間不足を克服し、より少ない資源でより多くのことができるようにしたいのです。

時間不足とは自然に生まれた暴君です。この暴君を克服するために、人間全体の行動をうまく調整していくための大規模な制度が必要になったのです。そしてその過程で我々は皮肉にも、中央銀行という名の人為的な暴君を生み出してしまったのです。

中央銀行のルールとBitcoinのルール

中央銀行の提供する機能、たとえば自国通貨の国際的な管理や国や市中の資金管理、そして金融政策の維持といった機能ですが、これらは全て人海戦術によって成し遂げられています。

アメリカの連邦準備制度だけでもおよそ2万人の人が働いています。そしてさらに20万人の人々が、連邦準備制度の次の一手を把握するためにその動向を注意深く観察しているのです。

その点Bitcoinはというと、前述の中央銀行の持つ機能の全てを分散型ソフトウェアによって成し遂げて人々に提供しています。その効率性は中央銀行と比べると桁違いに高く、しかもより公平なルールをもつシステムとなっています。

Bitcoinは誰もが見れて、誰もが参加できるというルールのゲームです。これは不透明なベールに包まれた中央銀行のルールとは対照的です。

我々は米ドルについて、現存のドルがどれだけあるのかもわからなければ、追加であとどれくらい発行されるのかもわかりません。しかもこれらのことを予測したり、判断したりするのに必要な基準が何なのかすらわかりません。さらには、ドルの発行によって利益を得ているのが一体誰なのかということさえわかりません。

Bitcoinはオープンで公平で、参加者が主導権を握ることのできるゲームです。対して中央銀行は、暗く不透明で、参加者が主導権を握ることのできない操作的なゲームです。時間がたてば、やはり人は公平なルールのゲームを好むということがわかります。

レイ・ダリオの著書とBitcoin

私は2017年にヘッジファンドを立ち上げましたが、この時の私の考え方のベースとなったのは、史上で最も成功したといわれるヘッジファンドマネージャーのレイ・ダリオの論でした。私は当時「PRINCIPLES(プリンシプルズ)人生と仕事の原則」をはじめとして、彼の様々な著作を読んでいました。

彼はゴールドに対して非常に強気な見通しを持っていましたが、Bitcoinに関しては、欠陥があると考えていたという理由から、弱気な見方をしていました。

しかし彼の著作を読んでいく中で私は、著者であるダリオ自身の考え方とは裏腹に、彼の本で述べられているような原則は、Bitcoinによく当てはまっているということに気が付いたのです。

ダリオの本質的な考え方は「Idea Meritocracy:アイデア・メリトクラシー」という概念に象徴される、アイデアの自由市場というものです。Bitcoinもまた自由市場の貨幣であるため、このアイデアメリトクラシーの概念に含まれ、この概念の一環であるというのが私の主張です。

つまりBitcoinは「プリンシプルズ」の著者自身こそ気づいていないものの、この著書に書かれている世界観とまさに一致しているのです。

暗号通貨業界の法的な側面について

法律や規制方針が自分の取り組んでいるプロジェクトに深く関わってくる場合もありますので、このような場合は法整備に細心の注意を払っています。

逆に、自分の取り組んで業務において法律面を特段掘り下げる必要性がない時は、スキーム内を飛び交う多くのノイズを避けたいので、注意を払うことはありません。

最近の法規制で言うと、米国財務長官のスティーブン・ムニューチン氏が自己ホスト型ウォレットに関する法律、おそらくは自己ホスト型マルチシグやカストディスキームに反対する法律を可決しようとしました。しかしこのような規制法律はすべて、長期的にみると失敗する運命にあると思います。

米国のような国が技術やツールへのユーザーアクセスに対抗するべくアクセスの障壁を上げれば上げるほど、あるいは、より高レベルな規制の精査を要求すればするほど、これらのビジネスは米国から離れてより友好的な司法管轄区へと流れていってしまうのです。

このように、暗号資産のエコシステムにおける資本は超流動的で、場所の移動が非常に容易です。特定の場所に拘る必要がないので、管轄区域が敵対的になった場合はビジネス全体をあっさりと移動させることができるのです。そして我々は既に、多くの取引所がこうしてきたのを目の当たりにしています。

新大統領がBitcoin界に変化をもたらす可能性

バイデン政権の下で何かしらの変化があるとは思っています。しかし変化があったとしても、この政権も結局は中央銀行に忠誠を誓っている人たちです。彼らは皆、中央銀行の利益のために奉仕しています。

だからこそ、上院で敢えて議論されていないような話題があります。たとえば貨幣の独占について、そしてそれがいかに人々から経済的に搾取しているかということについて話されることはありません。これは民主党でも共和党でも何党でも同じです。

「知識に投資」するのがよい

コンピューターサイエンティストのニック・サボはかつて「信頼されている第三者というのはセキュリティー上の欠陥である」と述べました。Bitcoinではそれがないため、有益な方法で貨幣ネットワークをコントロールできる、大いなる力を与えてくれます。

中央銀行の機能は、ソフトウェアの面から言っても全て崩壊してきています。現在我々は、自分のためのもっとプライベートな口座をもつことができるようになりました。しかし大きな力には必ず大きな責任が伴います。だからこそBitcoinもこの界隈も、気の弱い人には向かないと思います。

この界隈には、よいサービスプロバイダーがいます。彼らと付き合っていくことができれば、いい形でこの世界に参加できます。カストディアンや取引所と共有する情報については細心の注意を払う必要があります。なぜならこれらの情報には漏洩の可能性がつきものだからです。「知識に投資するようにしなさい」というアドバイスが、この業界における最高のアドバイスだと思います。

この目まぐるしい世界で走り続ける理由

私には自分の知的好奇心を満たしたいという純粋な欲求があります。

情報の流通コストが崩壊したデジタル時代というのは、かつて見たこともないような方法で人間の知性を解き放とうとしています。人類史上でこんなに革命的なことが起こるのは印刷機の発明以来だと思っています。テクノロジーの変化、そしてデジタルルネッサンスは我々をより賢くしてくれると考えています。

人々は、学びに飢えていると思います。例えばジョー・ローガン氏のポッドキャストは2〜3時間のセッションですが、無編集のオープンな議論で、好奇心を刺激するトピックについてディープな討論が繰り広げられ、気になることを掘り下げていくことができます。

また、ジョーダン・ピーターソン氏のような人物もいます。彼は現代において最も多作な思想家の一人です。彼は大学での講義をYouTubeやポッドキャストで公開し、数百万回の再生数とダウンロード数を得ています。

これらのことをみてみても、人々が学びに飢えているということがよくわかると思います。人々は深い好奇心を自然と持っていて、学んで成長したいと思っています。

我々もまた、現実の深いところまで理解したいと思っています。しかしBitcoin界隈においては、求められている知識が提供されているのをあまりみたことがありません。

私のポッドキャストは、別にBitcoinに特化したポッドキャストではなく、「What is money(お金とは何か)」と呼ばれる番組です。しかしBitcoinこそお金の究極的な形態ですので、自然とBitcoinにつながっているのです。

このポッドキャストの目的は、「お金とは何か」という問いを投げかけることで、我々の面している数々の謎を掘り進めていく手段となることです。そして私自身にとってこの番組は、本当に深い思想をもった思想家たちと対話をするのに最適な方法です。

初ゲストであるマイケル・セーラー氏との収録は、10時間半にもわたりました。私のポッドキャストの多くは1〜2時間くらいで、質問も同じものを使います。同じ質問をベースとして、多少の味付けをしながら進めていくのです。

私のポッドキャストは、お金についての第一原理の探求を中心に据えた、高等教育レベルの話にしたいと思いました。私が知的好奇心を持っていて、他の人もきっと同じだと考えたからです。

Bitcoinをドル基準で考えるのは間違い

最も一般的な間違いは、人々がいまだにBitcoinをドル基準で考えてしまっているという点です。Bitcoinの価格について考えようとする時、人はしばしば自分がドルという経済的基準の枠組みを使っているということを見落としてしまいます。

たしかにドル価格というのは、Bitcoinがどうなっているかを示す指標です。したがってこれがBitcoinについて考える最も簡単な方法です。また、人々が何を考えているのかを近視眼的にみる指標でもあります。

しかしBitcoinが、多くの人に信じられているような方法で成功すれば、ドル価格はいずれ重要ではなくなります。そうすれば、日常においてBitcoinをドルとしてではなく「Satoshi」という単位で捉えられるようになるでしょう。

多くの人が誤解してしまい理解できていないのはこの点だと思います。我々がドル基準で物事を考えてしまう唯一の理由は、かつてドルは金と交換可能だったからです。しかしこの兌換性は50年前に既に取り消されているのです。

中央銀行の行っていることというのは人々の経済意識を乗っ取りです。人々からお金を搾取して、そして大量の資本の誤った分配をしているのです。こうすることで景気循環を操作して、そして悪化させているのです。

このような行動はいずれ社会を引き裂くことになります。お金を壊すということは、すなわち世界を壊すということです。我々はお金をなおして、世界をなおしていかなければなりません。

Bitcoinと税規制

Bitcoinには既に課税されています。アメリカではキャピタルゲインとして扱われていますが、規制当局がキャピタルゲインの税率を通常の所得税率と同等まで引き上げたため、優遇されなくなりました。

Bitcoinの成長に伴い、その税制もより敵対的になっていくというのは、決して不思議なことではないと思います。近い将来には、連邦政府に登録された取引所でしかBitcoinを購入できなくなる可能性も高いです。

しかし過剰な管理体制は、結果として他の管理体制をより友好的にみせることになるだけです。Bitcoinが他の管理体制の管轄下に入ってしまえば、ビジネスや税収もそこに逃げていってしまいます。

したがって、敵対的な税制がBitcoinを止めるのに効果的だとは思いません。もしかすると短期的には減速させることができるかもしれません。しかし長期的にみれば、Bitcoinに対して増税をすればするほど、逆に人々にBitcoinを保有し続けるインセンティブを与えてしまうのです。

政府がキャピタルゲイン対して40%以上課税するのであれば「ではホールドしておけばいい」と私だったら考えます。このように、中央管理機関が人間の行動に対して独裁的な方法に訴えようとすると、常に意図していない結果になることがあるのです。

したがってBitcoinを封じ込めようとする諸々の政令や、その他の規制の試みは失敗に終わると予測しています。

インタビュー・編集: Lina Kamada

翻訳: Nen Nishihara

【免責事項】

本ウェブサイトに掲載される記事は、情報提供を目的としたものであり、暗号資産取引の勧誘を目的としたものではありません。また、本記事は執筆者の個人的見解であり、BTCボックス株式会社の公式見解を示すものではございません。