キ・ヨンジュ氏(Ki Young Ju)は、暗号通貨市場のオンチェーンデータを見るためのサービス、CryptoQuantの代表です。CryptoQuantでは、Bitcoinの取引所全体の資金流入など、暗号通貨の取引に役立つ数々の指標をチェックすることができます。また、マイナーやクジラの動向を見る指標など、ユニークな指標もあります。これらの指標は、市場の後退やバブルを、いち早く予見してきたという実績があります。今回は様々な指標の見方も絡めてインタビューを行いました。ぜひご覧ください。

インタビュー日 : 2020年1月19日

キ・ヨンジュ氏 (全インタビュー記事)

CryptoQuantの設立について

私の夢は起業家になることでした。そのためには、ソフトウェアエンジニアリングとビジネス分析の経験が必要だと思いました。そして、このまま雇用されている立場に甘んじてはだめだと思いました。また、雇用主となれるような人を見つける必要性も感じていました。

そこで、大学卒業後すぐに会社を立ち上げ、他社と協力してプロジェクトに取り組んだり、コラボを行ったりしました。

また、アジアでもトップレベルのサイバーセキュリティ企業、ペンタセキュリティシステムズで働いたり、韓国最大のブロックチェーン・インターチェーンプロジェクトであるICONの一員として働いたりもしてきました。

しかし韓国は規制が厳しかったため、暗号通貨市場はほぼありませんでした。そこで私は、暗号通貨市場に興味のある人々が利用できる国際的な場所として、CryptoQuantを作ることにしました。

CryptoQuantが集めるデータ

CryptoQuantは33以上の主要な取引所をサポートしています。2020年1月末時点で、中国と日本の取引所を含む、世界中の78以上の取引所をカバーしています。

またCryptoQuantでは、ユーザーが独自バージョンのトレーディングビューを作成できるプロバージョンも提供しています。ユーザーは当社のオンチェーンデータを使用し、独自のダッシュボードをカスタマイズすることができます。

我々はBitcoinはもちろん、ERC20ベースのステーブルコインとERC20ベースのアルトコイン、DeFiコイン、Aave、Uniswap、そしてSushiなどもサポートしています。

使用可能な指標について

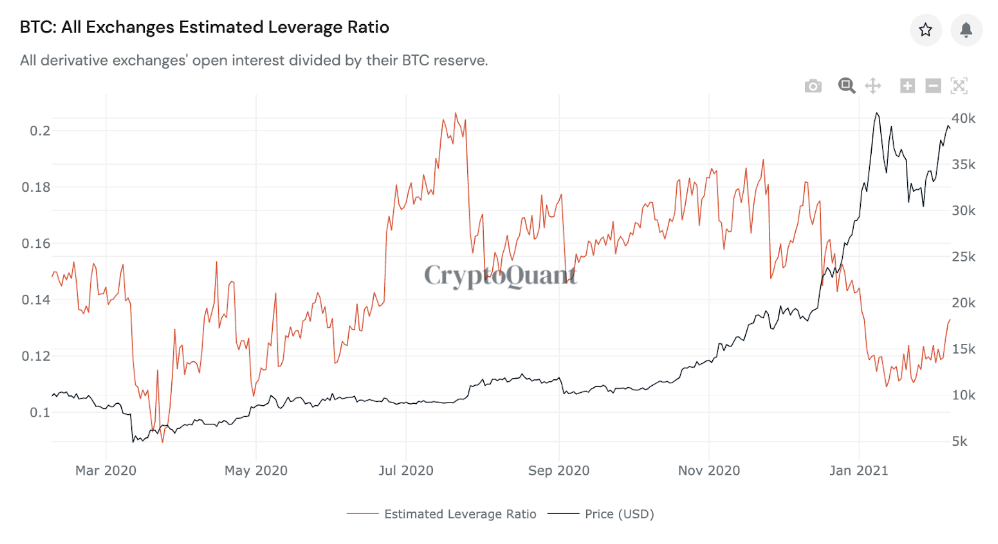

CryptoQuantでは、オンチェーンデータを利用した、様々なユニークな指標をご覧いただけます。例えば、Estimated Leverage Ratio(推定レバレッジ比率)という指標があります。これは、全ての主要デリバティブ取引所の建玉をその特定の取引所のBTC保有額で割ったものです。この指標の数値が下がれば、人々が低いレバレッジで取引していることを意味します。

レバレッジ取引は、高いリターンを得るために契約で決められたリターンで借り入れた資金を利用する取引です。レバレッジの比率が低いということは、企業やトレーダーが利益を得ていて、資産を成長させるのに十分な利益をあげているということを意味します。

赤:推定レバレッジ比率推移 黒:BTCの値動き(ドル換算)

逆に、たとえば2020年7月のようにレバレッジ比率が高い場合は、市場に不確実性があるということを意味しています。しがたって人々は市場から離脱しようとします。つまりレバレッジ比率は、市場心理とも大きく関係しているのです。

我々は、市場心理に対する人々のポジションを示す多くのデータやソーシャルデータを提供しています。現在の推定レバレッジ比率の低さは、人々や企業が、長期的な目線で物事を考えているということを示しています。

暗号資産の価格はどのように決まるのか?

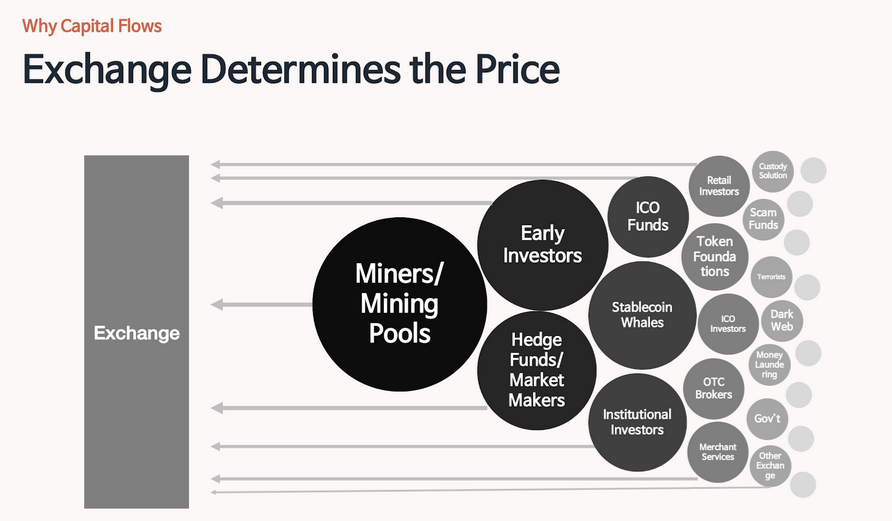

価格は取引所によって決定されます。Bitcoinを売りたい場合は、取引所にBitcoinを送らなければなりません。オンチェーンデータを通じて、誰でも取引アドレスを確認することができます。

我々は独自のデータ分析によって、様々な保有者によって使用されているアドレスを知ることができます。たとえばマイナー、初期投資家、ヘッジファンド、マーケットメーカー、ステーブルコインのクジラ(大量保有者)のアドレスなどです。

Bitcoinのダンピングリスクを教えてくれる指標

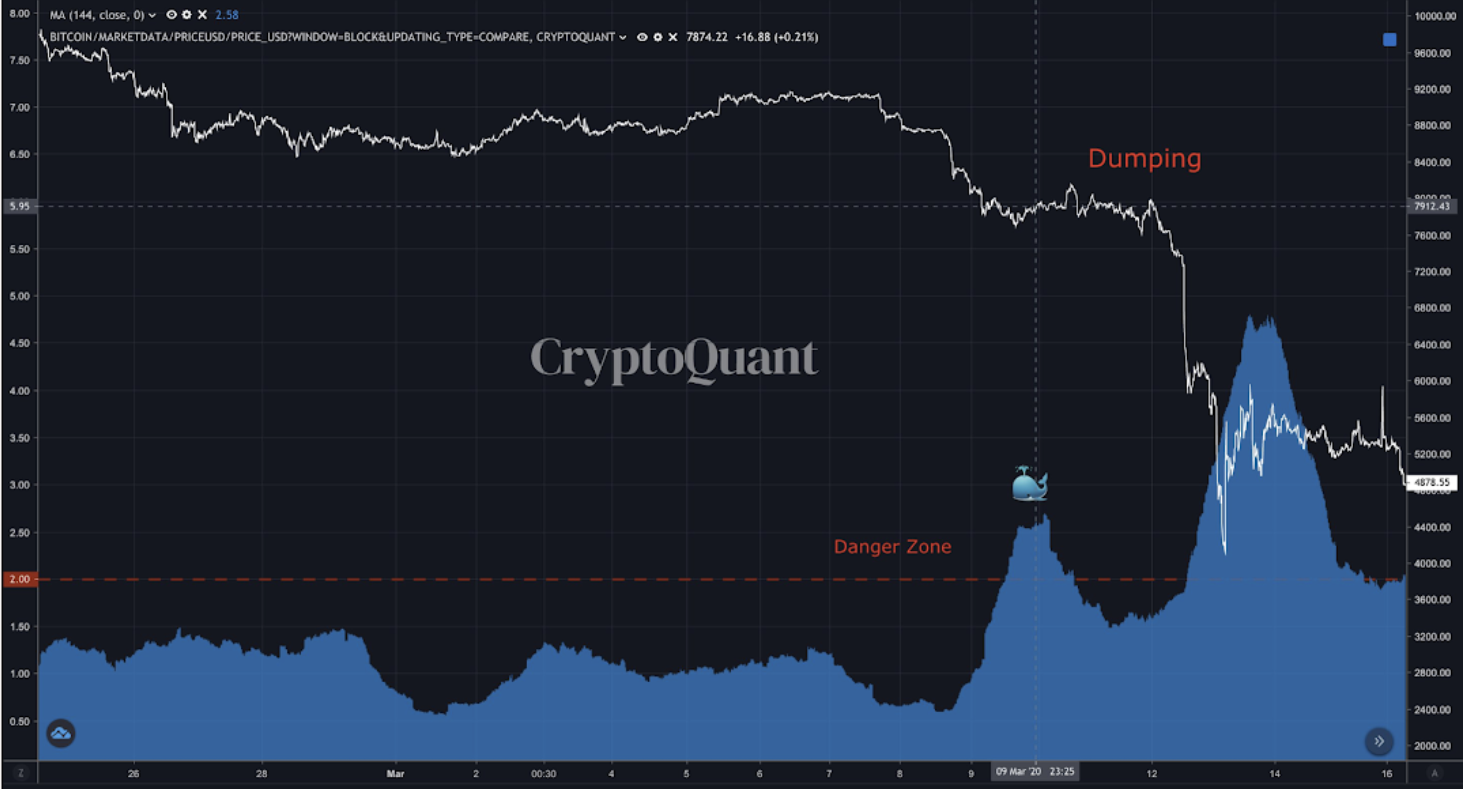

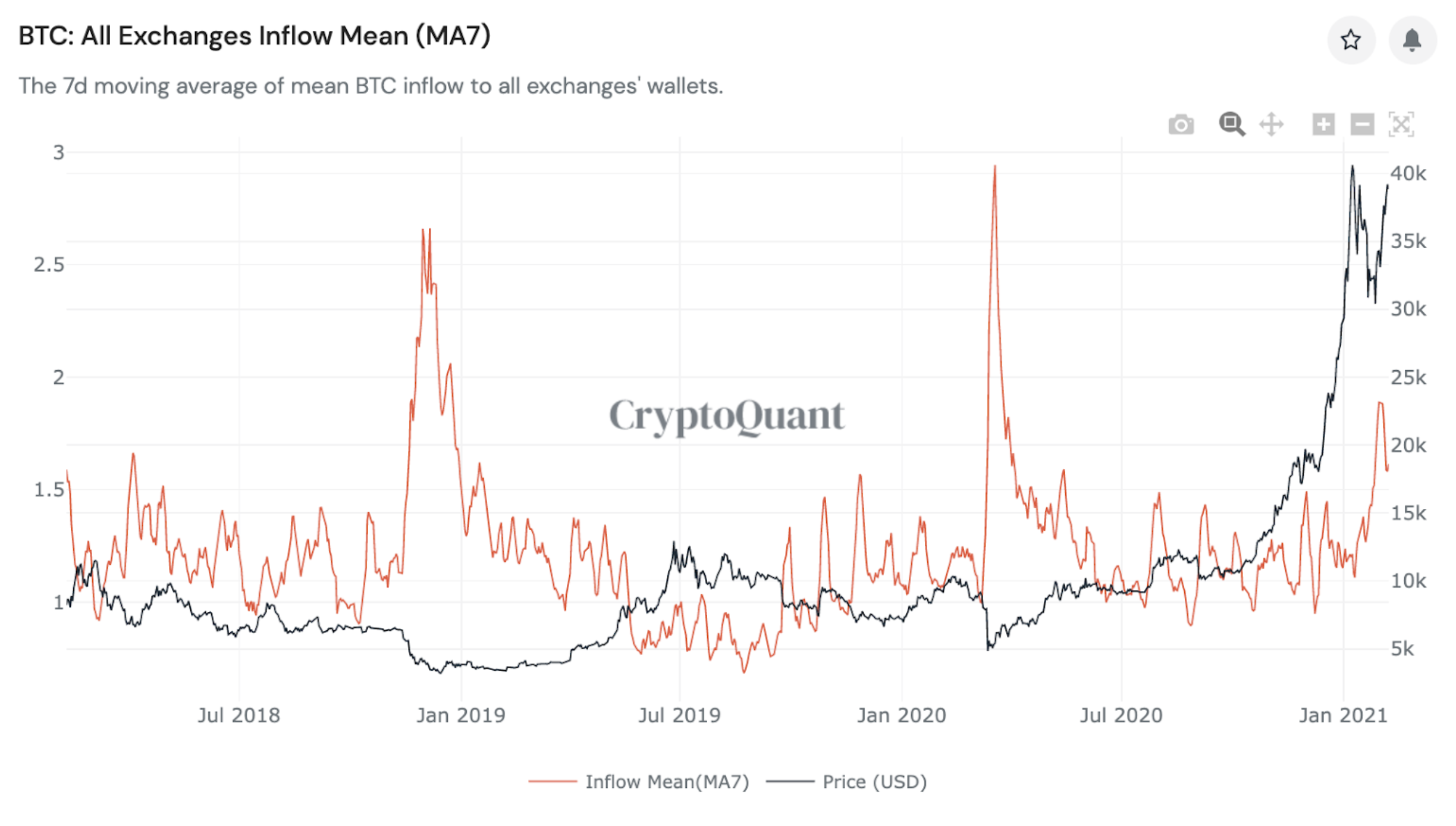

・なぜ重要なのか

ダンピングのリスクを知ることができる(2 BTC以上:リスクが高い、1.5 BTC未満:リスクが低い)

取引所へのBTCの流入データを見ると、取引所に入金されるBitcoinの平均数量を確認することができます。これによりBitcoinの大量ダンピングのリスクを知ることができます。上のグラフは、取引所の平均入金数量のグラフで、Bitcoinの大量ダンピングを警告するために作成された指標です。

このグラフ上で、指標の値が2 BTCを超えると、取引所での動きが活発化しているということです。そうなってくると、弱気相場になったり、値動きが横ばいになったりする可能性が高くなります。したがって、大量ダンピングが起こる可能性が高いということがわかるわけです。

例えば、2018年のデータを見てみると、11月にBTCの大規模なダンピングが行われたことがわかります。これは、BTCがちょうど急騰していた時期です。

2019年は、取引所でのクジラの動きがそこまで活発ではありませんでした。したがって、大量ダンピングの兆しのない強気相場となりました。

2019年からはじまったこのトレンドは、2020年の3月に終了しました。グラフからもわかるように、ちょうど価格が急騰していた2020年3月頃には、大暴騰がありました。

2021年1月17日にも、指標の様子をTwitterに投稿しました。その際Bitcoin価格は34000ドル前後でしたが、数日後に急騰して37000ドルに達しました。この時、指標の値は2を下回っていました。この数値から言えそうなことは、短期的にみると大量ダンピングはおそらくなさそうだということです。

図から、ダンピングのリスクが低いことがわかる。主要取引所へのBTC入金の合計をみると、例えば合計額が増えて指標が2に達すると、弱気相場もしくは横ばいの相場となりやすい。

クジラの動向がわかる指標

【黄色】BTCの値動き

【青】取引所への総入金額に占めるクジラの入金額(上位10の大口入金)の割合

・なぜ重要なのか

ダンピングリスクがわかる

- クジラの割合が43%以上 → 大量ダンピングのリスクが高い

- クジラの割合が40%以下 → 大量ダンピングのリスクが低い

取引所のクジラ比率を示す指標は、流入量の上位10位までを、流入量の合計で割って算出しています。この指標から分かるのは、取引所におけるクジラの活動率です。クジラの動きが活発かどうかをみることで、取引を行っているかどうかを知ることができます。この指標が43%を超えてくると、大量ダンピングが起こる可能性が高いと考えられているので、正確な予想を立てることができます。

市場参入のタイミングをみる指標

・なぜ重要なのか

- 強気相場になる前触れとして、ネットフローの値がマイナスになりやすい

- 逆にネットフローの値がプラスの場合が続くと、その後は弱気相場となりやすい

我々は過去イベントのデータ分析を通じて、強気相場が始まろうとしている時は取引所のネットフロー(入金額 − 出金額)がマイナスを維持する可能性が高いということを知りました。取引所のネットフローという指標は、購入すべきタイミングを示してくれます。これは市場へ参入するポイントをみつけることのできる優れた指標です。

2018年と2020年のグラフを比較すると、2020年の数値はほとんどがマイナスとなっているので、強気相場となることがわかります。一方、2018年をみてみると、数値は真逆の動きをしており、実際にその年は弱気相場となりました。

マイナーの動向は値動きにどう影響するか

・なぜ重要なのか

- マイナーの動向をみると高確率で、次に強気相場となるか、弱気相場となるか予測ができる

- 株式市場といったマクロ指標が市場にあまり関係ないような時には、特に頼りになる指標である

この指標について:マイナーやマイニングプールの参加者が、一定額のBTCを定期的に他のウォレットに送っていることがわかる指標。マイナーがBTCを売ろうと思った時に、他のウォレットへの大量の移動が発生する。

マイナーポジションインデックス(The Miners’ Position Index)というユニークな指標もあります。これは、マイナーが取引所に一定量のBTCを定期的に送金しているということがわかる指標です。

マイナーは通常、Bitcoinを売却したり、損切りしたりすることはありませんが、他のウォレットに大量送金することはあります。そしてBTCを売却すると決めた際には、大量のBTC移動を行うのです。この動向を見ることは、強気相場や弱気相場の予測をする上で、高い的中率があり、大変役に立ちます。

韓国の暗号通貨市場の問題とは

他の国と比較すると、韓国は暗号通貨市場にかけられている規制が非常に厳しいです。韓国政府は規制とその官僚主義により、機関投資家がBitcoinを買うのを妨害しています。したがって、暗号通貨企業が韓国の機関投資家にリーチするのにはまだまだかなりの時間がかかると思っています。

例えば、Bitcoinを1つ保有しているだけでも、その情報を韓国の金融サービス委員会であるFSCに開示しなければなりません。そして様々な種類のライセンスが必要になります。

ISMS(Information Security Management System)と呼ばれる、情報セキュリティ管理システムもあります。これは韓国内にある組織が一貫した姿勢で安全に情報資産を保護できるようにすることが目的で設計されたシステムで、一連の厳格な管理要件が定められています。

これは一見、セキュリティにとってはいいことのように思えます。しかし実際には人々を非常に息苦しくさせてしまう仕組みです。ISMSの定めるサイバーセキュリティライセンスの取得には、約50万ドルもの費用がかかるということもあります。

韓国企業は官僚的で動きが遅いです。しかし韓国の個人投資家たちはというと、ビジネスに関して非常に革新的な面がありオープンマインドです。これは「何かを得るためにはリスクをとる必要がある」ということを説く、韓国の家庭の教育方針の賜物だと思っています。

現在の韓国は世界で最も急速は発展を遂げている国の一つでもあり、非常に多くの人が新しい機会を求めています。この急速な発展に伴い、暗号通貨市場がよりオープンになっていくことを願っています。

Bitcoin保有の分散化

発行者がコインを保有している割合は大体わかっています。現在訴訟中の有名なコイン発行者は、一時は90%以上のコインを保有していました。しかしその後、徐々に売り払っていきました。

Bitcoinに関していうと、完全に分散化されていて、クジラの数もどんどん増加しています。1000BTC以上保有しているクジラの数が増えているのは、市場全体にとってプラスです。

非常に少数の大量保有者しか存在しないのではなく、大量保有者が市場に増えてきたのです。個人的な考え方としては、10,000BTCを持っている人が1人いるよりも、1,000BTCを持っている人が10人いる方が良いと考えています。なぜなら後者の状況のほうが、1人の巨大なクジラによる危険な市場操作の可能性を減らすことができるからです。

クジラの数が増えてくると、クジラが常態化してきます。そうなってくるとクジラが市場へ及ぼす影響というのも劇的ではなくなってきます。

ブロックチェーン外の動きを知ることも重要

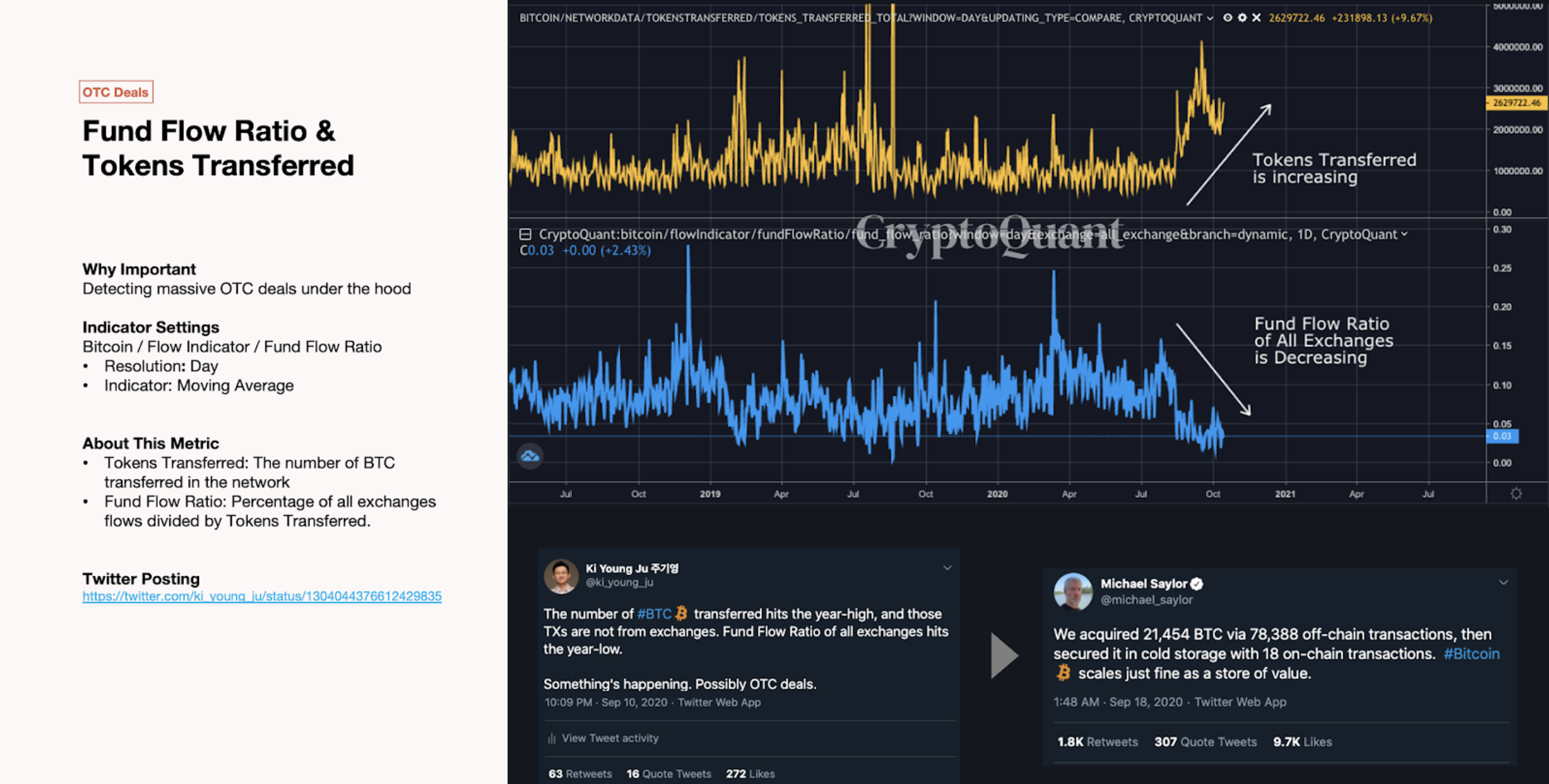

Fund Flow Ratio & Tokens Transferred(資金フロー比率&トークン送金数量)という指標も、CryptoQuantにおけるユニークな指標の一つです。 これは、オンチェーンでは発見できないOTC取引を見るために非常に重要な指標です。

↑ 増加するトークン(BTC)送金数量

↓ 減少する全取引所の資金フロー比率

この指標は全取引所のフローをトークンの送金数量で割ったものです。ここでのトークン送金数量というのは、ネットワーク内(オンチェーン)で送金されたBitcoinの数量を示します。

グラフからも分かる通り、トークンの送金数量が増加している時は全取引所の資金フロー比率が減少しています。また、この時点における資金フロー比率はわずか3%であることがグラフから確認できます。

したがって、トークン移動の97%は、取引所外のオフチェーンで行われているということになります。2020年に送金が増加しているのに対して、取引所からの送金が少なくなっていることに気付いたので、私はOTC取引が多く行われているのではないかと推測しました。

このことを2020年9月10日にツイッターに投稿したところ、その8日後にマイケル・セーラー氏がオフチェーン取引で21,454BTCを取得したことを明らかにしました。

我々はブロックチェーンに全てが記録されていると思いがちですが、だからといってオフチェーン取引が行われていないわけではありません。だからこそ、このような動きに気付くことがとても重要なのです。

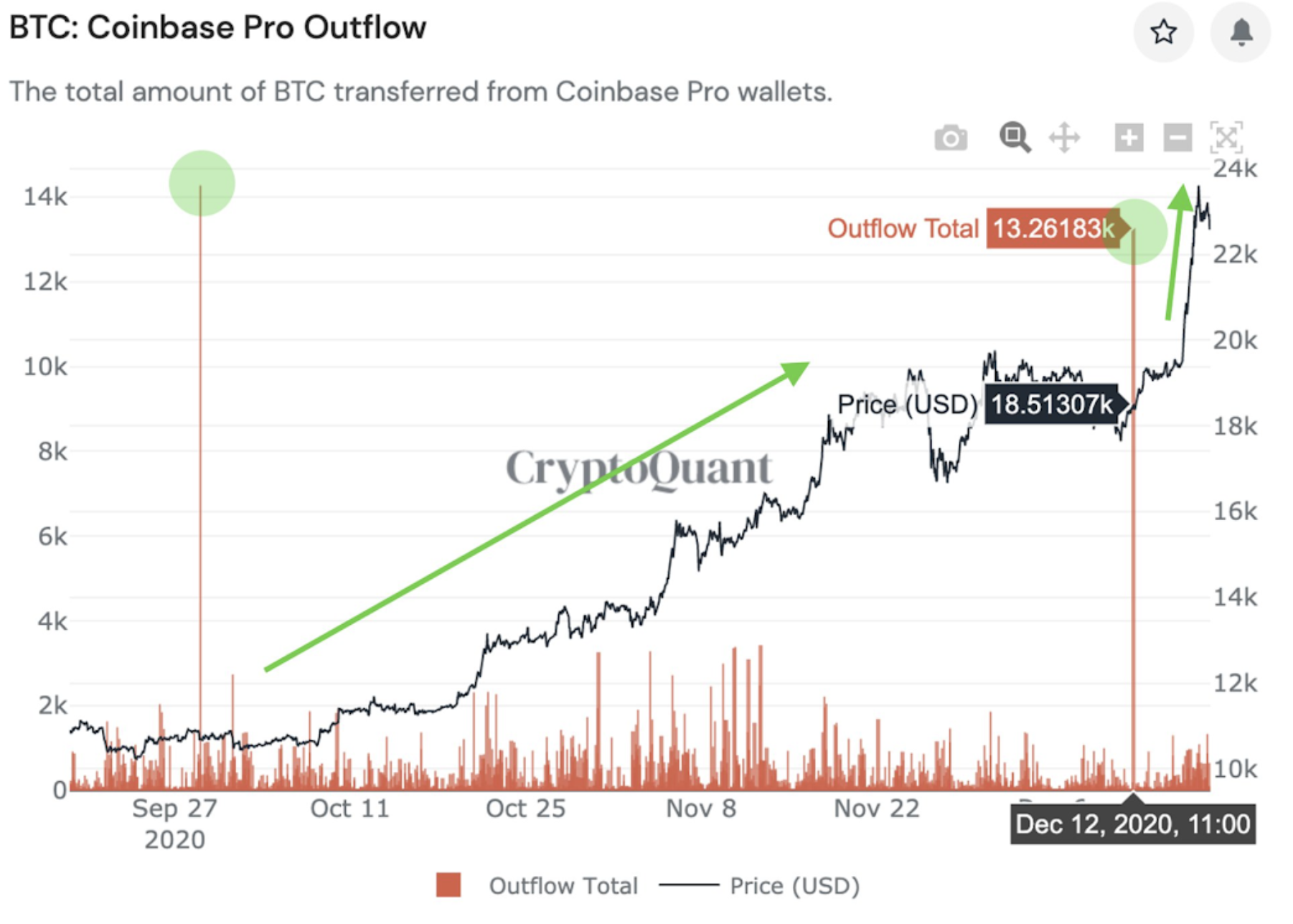

Bitcoin価格に影響を与えるCoinbaseの指標

OTC取引を見る上でもう一つ大切な指標となってくるのがCoinbase Outflowと呼ばれる、Coinbaseからの出金量が分かる指標です。

グレースケールがBitcoinを購入する際には、必ずGenesis Trading経由で購入しています。そしてGenesis Tradingはというと、購入にCoinbase OTCとCoinbase Proを使用しています。Coinbase OTCはCoinbaseカストディと直接つながっており、CoinbaseカストディはCoinbase Proウォレットに直接統合されています。

CoinbaseカストディとCoinbase Proは同じ管理システムを使っているので、Coinbaseからの暗号資産は、そのままカストディのウォレットに流れていくという仕組みです。

今のところCoinbaseのウォレットには1000〜1800BTCあるとうことがオンチェーンデータから分かっています。

Coinbaseから大きな出金を確認した際にその流れを追ったところ、全てカストディのウォレットに入っているということが分かりました。全部のカストディ・ウォレットを調べていくと、次のようなことが分かりました。

オンチェーンデータだけを参照していくとCoinbaseには入金ばかりで、出金は見られません。このことから、カストディ・ウォレットからの送金というのはGenesis Tradingを通じて行われていると思われます。

Coinbaseは機関投資家向けのOTC取引が行われた後に、顧客ごとに新しいコールドウォレットを作成していて、取引されたBTCはカストディ・ウォレットのようなウォレットに入っていっていると私は推測しています。

このようにしてOTCのトレンドやデータが見られるのは、CoinbaseのカストディとOTC取引が一つのサービスに統合されているからです。オフチェーン取引については、どのように行われているのか正確なところまではわかりません。しかしグラフを参照すると、CoinbaseからBitcoinの出金があるたびに価格が上昇しているということは明らかです。

機関投資家による買いが市場に与える影響

機関投資家は、例えば2018年の12月のように、価格が底値のときには大抵は買いから入っています。2018年の12月というのは、ちょうどCoinbaseのOTCサービスが始まった頃でした。そして2020年7月のように機関投資家による買いが相次いだことが今日の強気相場につながっています。

機関投資家による買いと強気相場の相関性はなく、これは単なる偶然だという人もいるかもしれません。しかし私はCoinbaseの取引を確認し、Bitcoinが全てカストディ・ウォレットに入っていったということを発見しました。

投資家や企業が市場に入ってくるということは、市場にとって非常に健全なことです。このことは市場を導く要因であると思うと同時に、我々はオンチェーンとオフチェーンのあらゆるデータを可能な限り追跡するようにしなければならないと考えています。

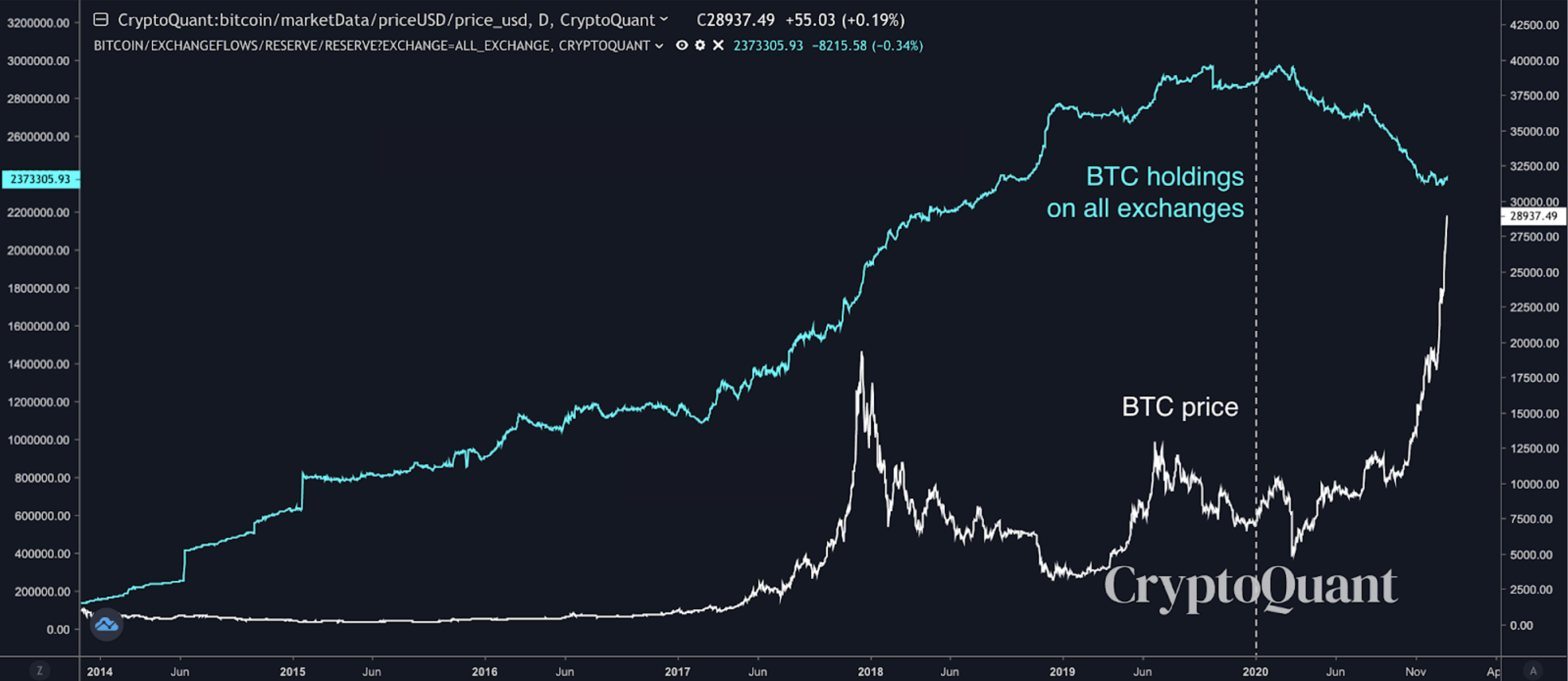

取引所のBTC保有量と動かない22%

Bitcoinが誕生してから2020年2月までの取引所の準備金(青い線)のグラフの推移を見てみると、取引所の保有量はずっと増え続けてきたものの、2020年3月からは減少に転じているということが分かります。この減少傾向というのは、Bitcoinが誕生して以来初めです。

取引所の保有量が減少しているということは、つまり供給が不足しているのに対して需要は非常に高く、企業や一般ユーザーにとっては高額になっているということです。この状態が続くと、購入できるBitcoinが無くなってしまいます。

今は機関投資家だけでなく、個人投資家もBitcoinを売却したいというよりは、保有したいという傾向が強いです。

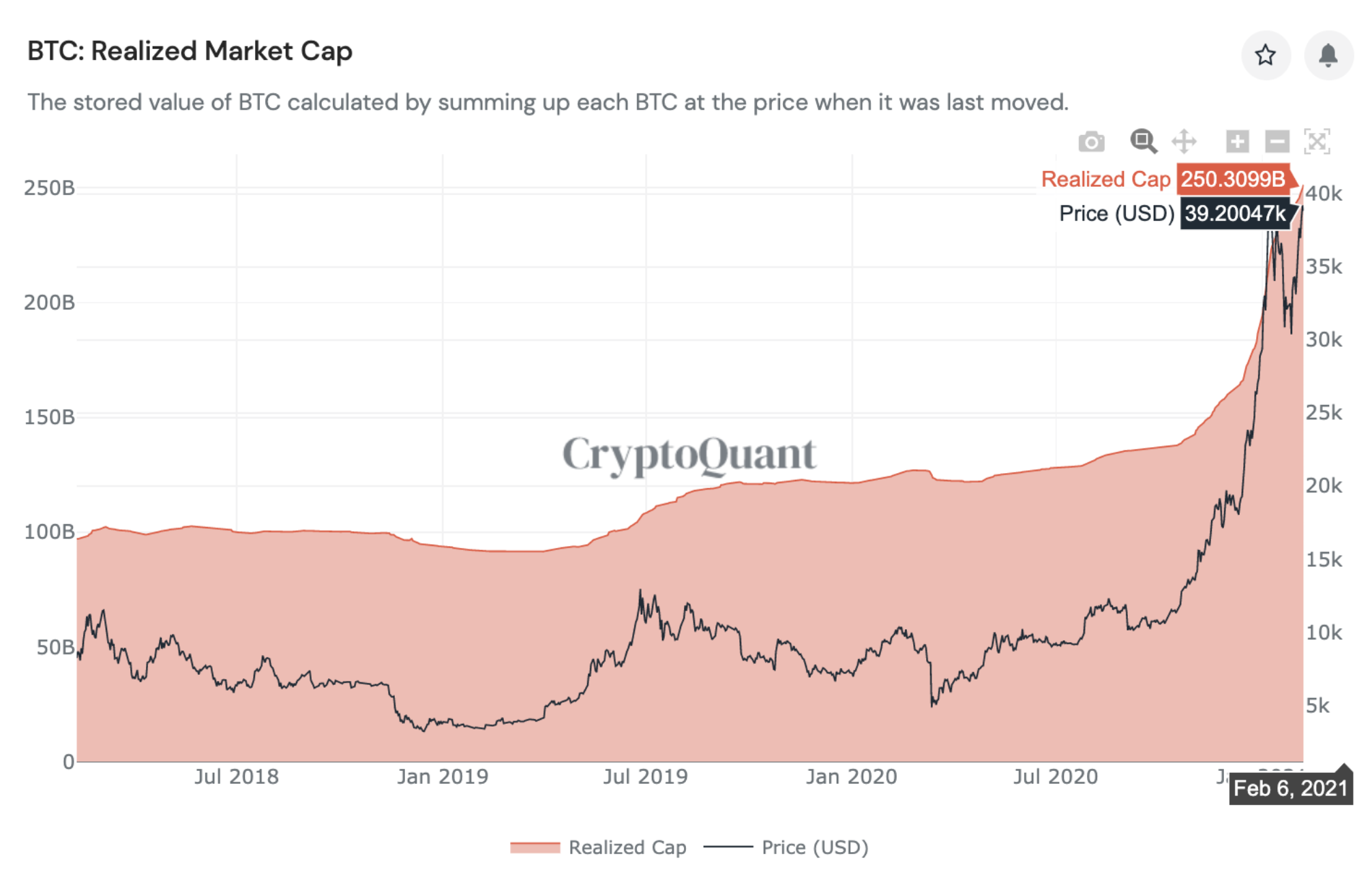

「Realized Marketcap」というグラフがあり、これはBTC投資によって得られた総額を表しています。我々はブロックチェーン上で移動した全てのUTXO(Unspent Transaction Output)を見て、利益が確定された総額を確認しています。

ブロックチェーンのデータをみればUTXOが使われた時期が分かります。全Bitcoinの22%は、5年以上もの間全く動いていません。これはどういうことかというと、22%のBitcoinが失われているか、もしくはロックされているということです。

仮にこの22%が回収されて動かされるようなことがあれば、市場にとって大きなインパクトを与えることになります。22%というのはそれぐらい大きな数字なのです。このようなことがあるからこそ、人々は市場の均衡を崩す可能性のある高額取引を恐れるのです。

インタビュー・編集: Lina Kamada

翻訳: Nen Nishihara

【免責事項】

本ウェブサイトに掲載される記事は、情報提供を目的としたものであり、暗号資産取引の勧誘を目的としたものではありません。また、本記事は執筆者の個人的見解であり、BTCボックス株式会社の公式見解を示すものではございません。