Bitcoinは、全投資家がポートフォリオに組み入れるべき資産となるでしょうか。米国証券アナリスト(CFA)であり、大学で財務管理の講義を行うスティーヴン・フェルスター教授(Stephen Foerster)が、Bitcoinとその他の投資対象に対する詳細な比較分析を行いました。Bitcoinに対して債券、ゴールド、ドル、S&P500などは、どのような動きをしてきたかを考察しています。

本記事は、「Bitcoin’s Risk and Return Explained in 7 Amazing Charts」の内容を日本語へ翻訳し掲載したものです。フェルスター教授は、2021年8月17日に新しい書籍である『In Pursuit of the Perfect Portfolio』(Andrew Lo氏との共著)の刊行予定です。

「7つのチャートで説明するBitcoinのリスクとリターン」スティーヴン・フェルスター教授

この記事では投資対象としてのBitcoinをリスクや最近のリターンという面において従来の様々な投資と比較してみたいと思います。果たしてBitcoinは近い将来、全投資家がポートフォリオの一部として考慮すべき新しいアセットクラスとなってくるのでしょうか。

Bitcoinに関しては現在、6年半以上の価格のデータがあります。米国の規制当局がBitcoin関連のデリバティブ商品を初めて承認したのが2014年9月の中旬なので、それ以降のデータという考え方です。

私は投資対象としてのBitcoinに迫るために、Bitcoinの価格データに加えて従来の投資対象の価格データを集めて分析しました。

従来の投資対象のデータとしてここでみていくのはS&P500、債券指数、ゴールド、米ドル、それからFANG成長株である、Facebook、Amazon、Netflix、Google(現在のAlphabet)となります。データの詳細については、本文の一番最後に掲載されている追記事項の中で紹介しています。

Bitcoinをはじめとする暗号通貨を見るためのレンズというのは、無数に存在します。例えば、Bitcoinを技術として捉えてファンダメンタルズの評価もできますし、通貨としての利用という面ではどうか、という観点で見ることもできます。

通貨利用という観点では特に、例えばテスラによる15億ドル分のBitcoin購入やコインベースのIPOといった大きなニュースに着目して考察することができます。

そしてさらには、マイニングに関連する環境への影響、といった観点からBitcoinを考えることもできます。

上記のような議論はすべて非常に興味深い話題です。しかしここでは単純にBitcoinを投資対象として捉え、他の投資対象と比較しながら歴史的な観点から考察を進めていきたいと思います。

以下では私の調査結果について、7つのシンプルなチャートでご紹介していきます。それぞれのチャートに素晴らしいストーリーがあります。

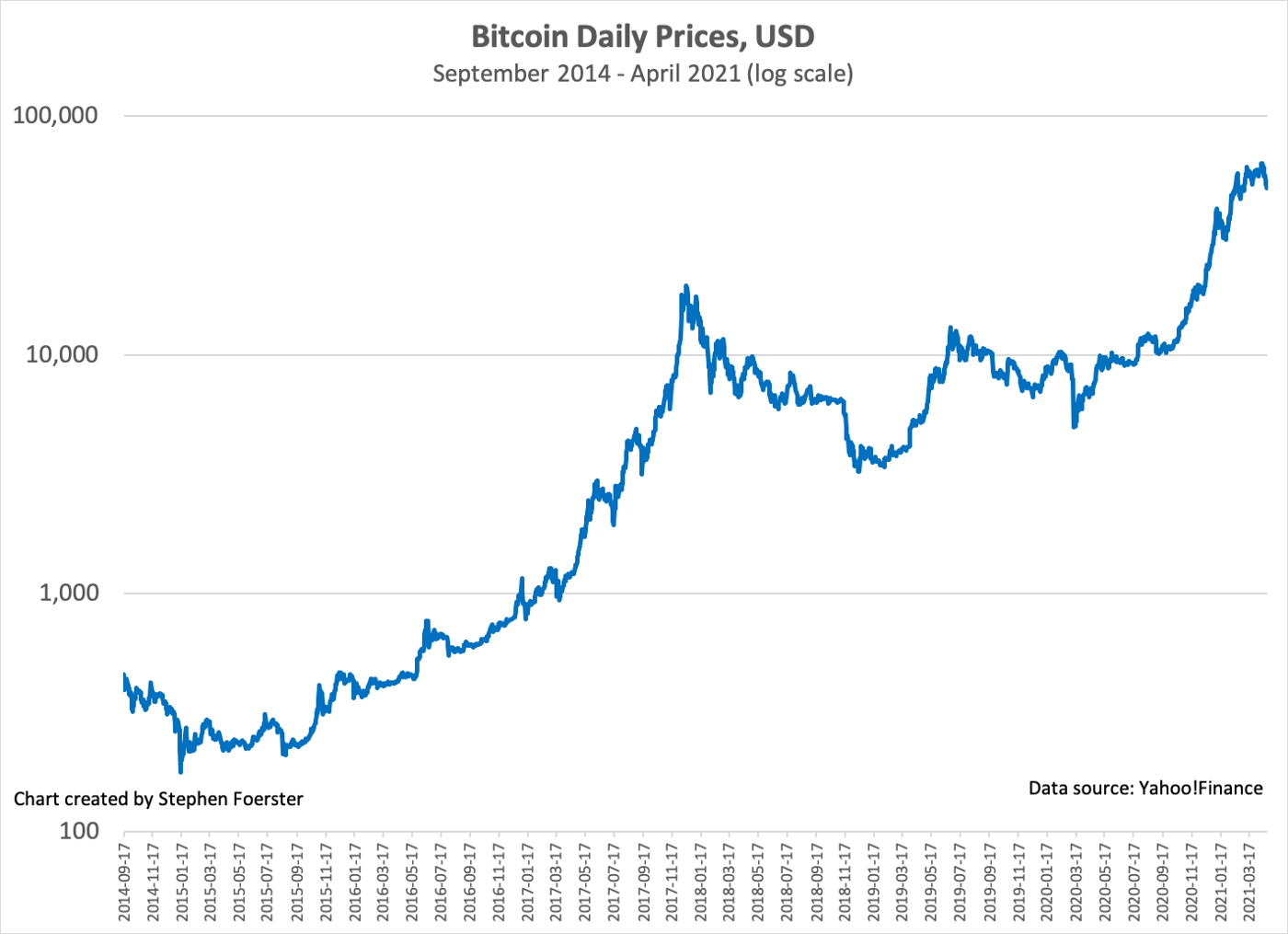

Bitcoinの驚異的な高騰と不規則な成長

チャート:対数スケールでみたBitcoinの日々の価格(対ドル)

期間:2014年9月~2021年4月

私は一般的なチャートではなく、対数スケールのチャートを採用しました。対数スケールの素晴らしい点は収益率を把握しやすいところです。100ドル〜1,000ドルの上昇も1,000ドル〜10,000ドルの上昇も同じ収益率であるということがわかります。このチャートでは対象の資産が安定した成長をとげていれば、左下から右上に向かって比較的真っすぐな直線が伸びていきます。

Bitcoinのチャートで驚くべきことは、やはりなんといってもその価格の恐るべき上昇スピードです。ここ最近はまた下落相場があったものの、Bitcoinは2014年9月17日の457ドルからスタートしてわずか6年半という短期間で、2021年の4月に63,000ドル超えという価格を達成しました。これは価格の上昇回数にして111回以上という驚異の成長で、従来のいかなる投資資産でもありえないようなパフォーマンスです。

しかしチャートの動き自体に関して言えば、間違いなく全体としては上昇傾向ではあるものの、直線とはほど遠いラインとなっています。例えば、Bitcoinの価格は2017年12月16日時点で19,500ドル前後でしたが、そのおよそ1年後には3,242ドルまで下がりました。これは83%以上の下落です。この上昇傾向の中にこれだけの下落幅があるというのは、これまた驚異的です。

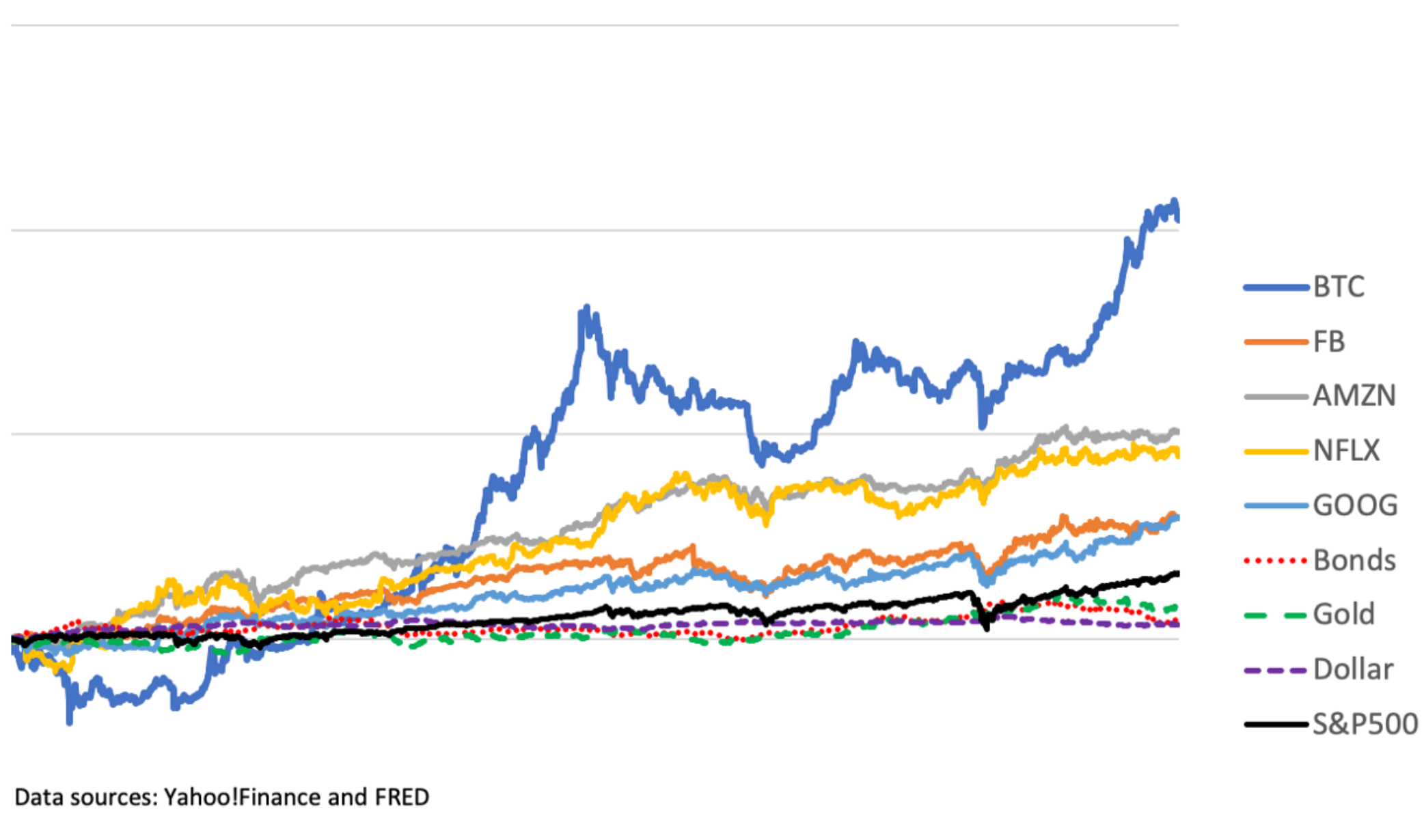

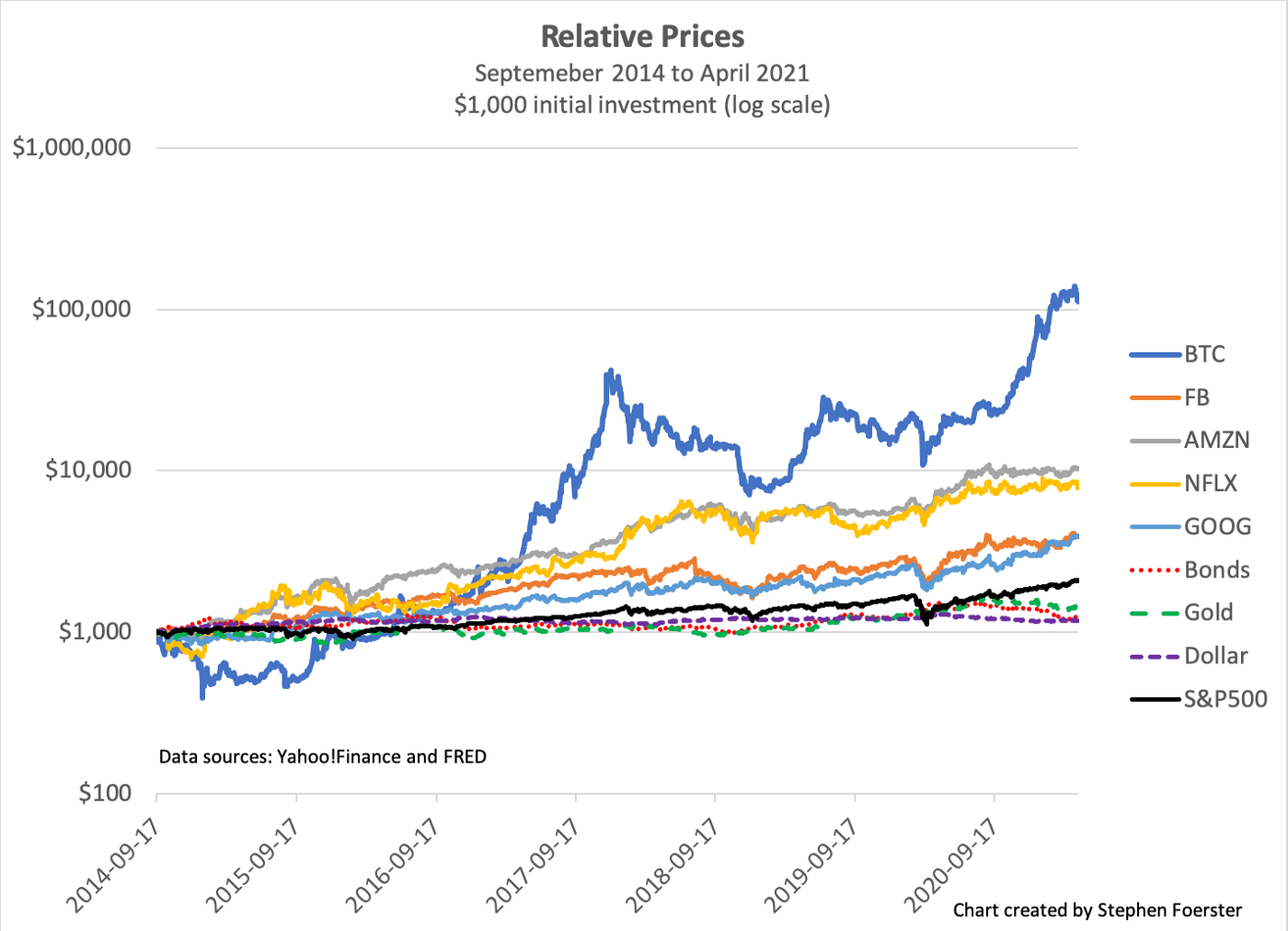

Bitcoinとその他の資産のリターン推移

チャート:投資金額1000ドルあたりに対する資産の成長の比較(対数スケール)

(上から:Bitcoin、Facebook、Amazon、Netfix、Google、債券、ゴールド、ドル、S&P500)

このチャートをみてまず驚くべきなのは、2014年9月時点におけるBitcoinへの1,000ドルあたりの投資が、2021年4月時点で139,000ドル近くまで成長しているということです。これは最近の下落相場が訪れる直前の価格です。

Bitcoinがなぜ投資対象としてこれほどの注目を集めているのかということは、このチャートをみれば一目瞭然です。これほど素晴らしいリターンを期待できる投資対象は、Bitcoin以外にはないでしょう。

Bitcoinと比較されている投資対象の中で、同期間中に1万ドルを超えることができたのはFANG成長株の中のAmazon株だけでした。これでも、この時期における株式のリターンとしてはかなりいい方です。

他の投資対象についてですが、S&P500指数は同期間で約2倍の成長を遂げています。これは長期的なリターンでいうと、平均以上のパフォーマンスです。ゴールドは1000ドルあたりの投資は1400ドル以上に成長、債券は同じ条件で1200ドル前後まで成長しました。ドルは債券と比較してわずかに劣るくらいの成長でした。

このチャートにおいてもう1つ特筆すべき点があります。それは、ここに取り上げられている全資産が、この特定期間中において、途中で大きく下がる場面がありつつも最終的には成長しているということです。

たとえば2020年3月はパンデミックの影響で多くの資産が下落局面を迎えました。しかしそのような局面がありつつも最終的にはプラスとなっているのです。しかし、あらゆる資産が特定の期間中、とりわけ、比較的短い期間中に必ず上昇するというような予想や期待は本来なされるべきではありません。

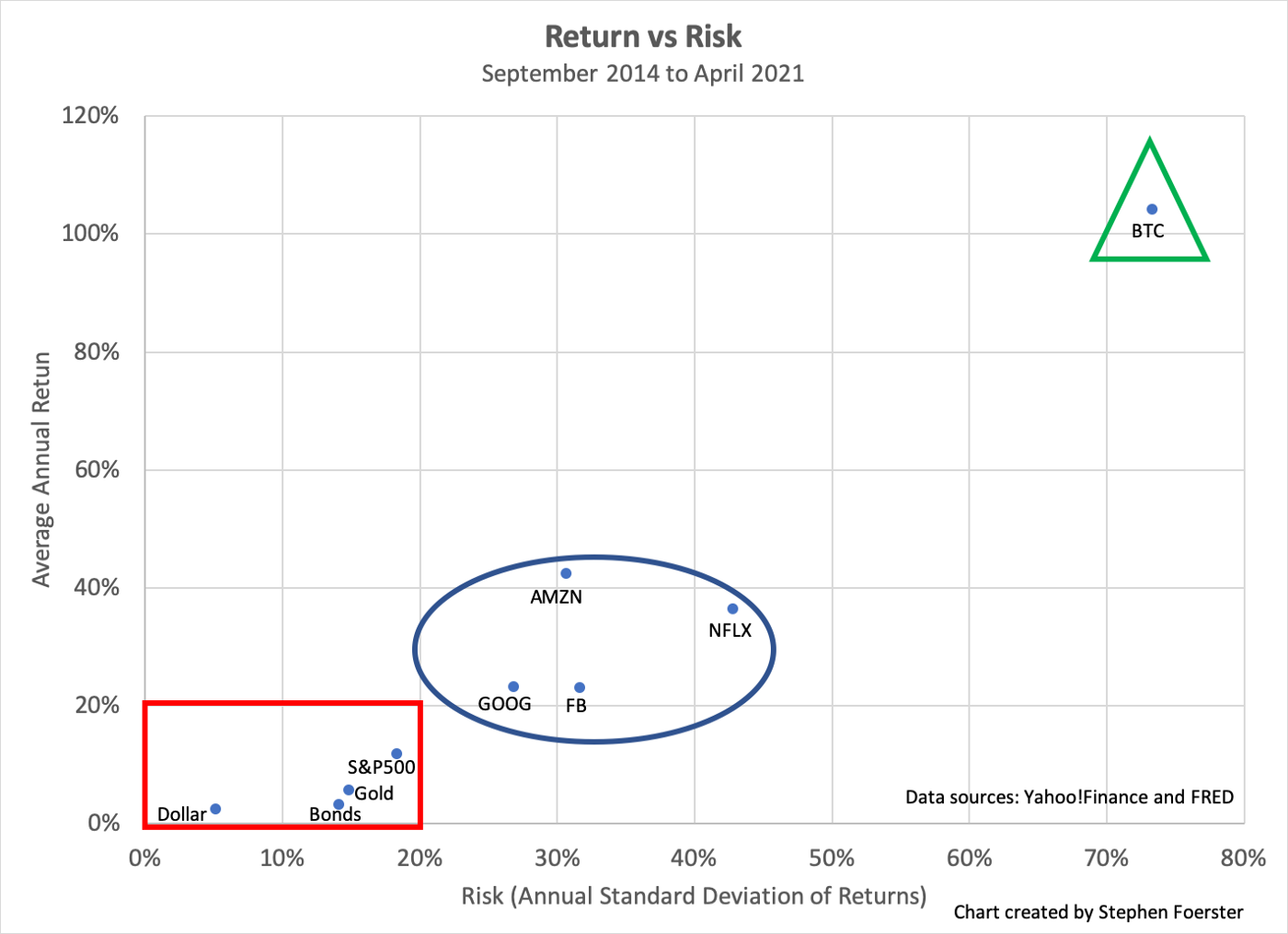

Bitcoinのリスクとリターン(従来の投資対象との比較)

チャート:リスクとリターン

縦軸:リターンの度合い

横軸:リスクの度合い

3つ目のチャートはリスクとリターンを示したチャートです。リターンは年複利成長率(CAGR, Compound Anual Growth Rate)で表されています。これは幾何平均とも呼ばれる測定方法で、開始値と終了値の間の成長率を測定したものです。

リターンを測る他のやり方としては、単純平均や算術平均といったものもあります。こららは各年のリターンの平均値を年数で表したものです。

一方リスクは、リターンに対する標準偏差値として測定されています。ここでは日々の価格変動を利用して年率換算したリターンとリスクの指標を用います。

このチャートの驚くべきポイントは、Bitcoinのリスクとリターンが他の比較対象と全く異次元であるということです。我々が通常思い浮かべるようなリスクとリターンの次元というのは、左下の赤枠の中にあるような、従来の投資対象資産のリスクとリターンのような規模です。

S&P500のような広範な株式市場のインデックスは、配当分も含めて考えると長期的な平均年間リターンはだいたい10%と言われています。年間標準偏差は20%をわずかに下回るくらいです。実際のチャート(2014年から2021年)のリスクとリターンをみてみると、言われているような平均値とすべて合致しています。

債券は一般的に株式に比べてリターンやリスクが低い傾向があります。このチャートからも、その傾向がうかがえます。

株式に関していうと、個々の銘柄は市場全体の統計よりもリスクが高くなる傾向があります。この傾向はFANGの各銘柄にも当てはまりました。また、このチャートの期間では、たまたまFANGの平均リターンもS&P500指数のリターンを上回りました。しかしもちろん定義上、すべての個別銘柄のリターンが市場平均を上回るということはありません。

さて、問題のBitcoinですが、平均リターンはなんと3桁という驚異的な数字を記録しました。しかしその一方で標準偏差値は73%超えとなり、リターンだけでなくリスクも莫大でした。

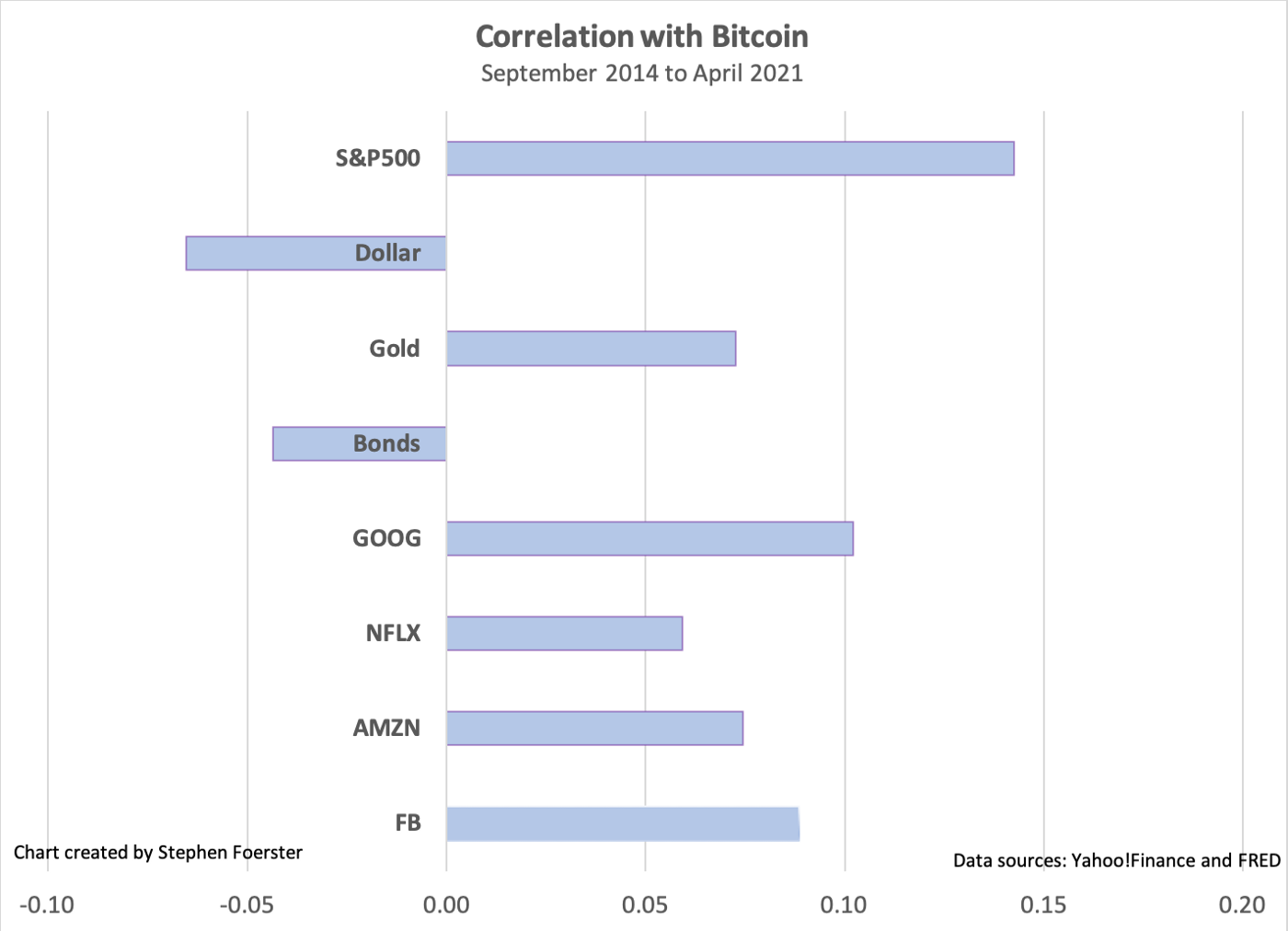

Bitcoinとその他資産との相関関係

チャート:Bitcoinとその他の投資対象資産との相関関係

上から:S&P500, 米ドル、ゴールド、債券、Google、Netflix、Amazon、Facebook

相関性というのは、ある2つの資産価格がどの程度似たような変動をするかということを統計的に示したものです。相関性は、-1(完全な負の相関)から+1(完全な正の相関)までの間の尺度で表されます。

完全な負の相関では、資産Aの価格が上昇すると、資産Bの価格も同じだけ下落し、完全な正の相関では、資産Aの価格と資産Bの価格が連動して動きます。仮にランダムに2種類の資産を選ぶとすると、低い正の相関性を持つ2種類の資産を得られる可能性が高くなります。

相関性が低い資産同士、あるいは負の相関関係にある資産同士をポートフォリオに組み入れると、個々の資産の浮き沈みを均す効果があります。したがって低い相関性や負の相関性というのは、分散投資の観点からいうと大変好ましい特徴です。

たとえばBitcoinとS&P500との相関は0.14です。したがってBitcoinをポートフォリオに組み込んでおけば、株式市場が上下に動いた際にもポートフォリオ全体の動きを落ち着かせることができるというメリットがあります。

Bitcoinと債券の間にはわずかに負の相関があります。債券の価格は利回りや金利と逆に動きます。このことから、Bitcoinの価格と金利の動きにはわずかな正の相関があるということもわかります。

金利上昇はインフレを示す働きがあるため、Bitcoinが金利と多少の正の相関性があるということは、インフレヘッジとなれる可能性があるということです。しかし相関性はそれほど強くはありません。

特筆すべき点は、Bitcoinとドルの間には負の相関があるということです。暗号通貨であるBticoinはドルと正の相関をもつはずだと予想していたため、これは予想外でした。

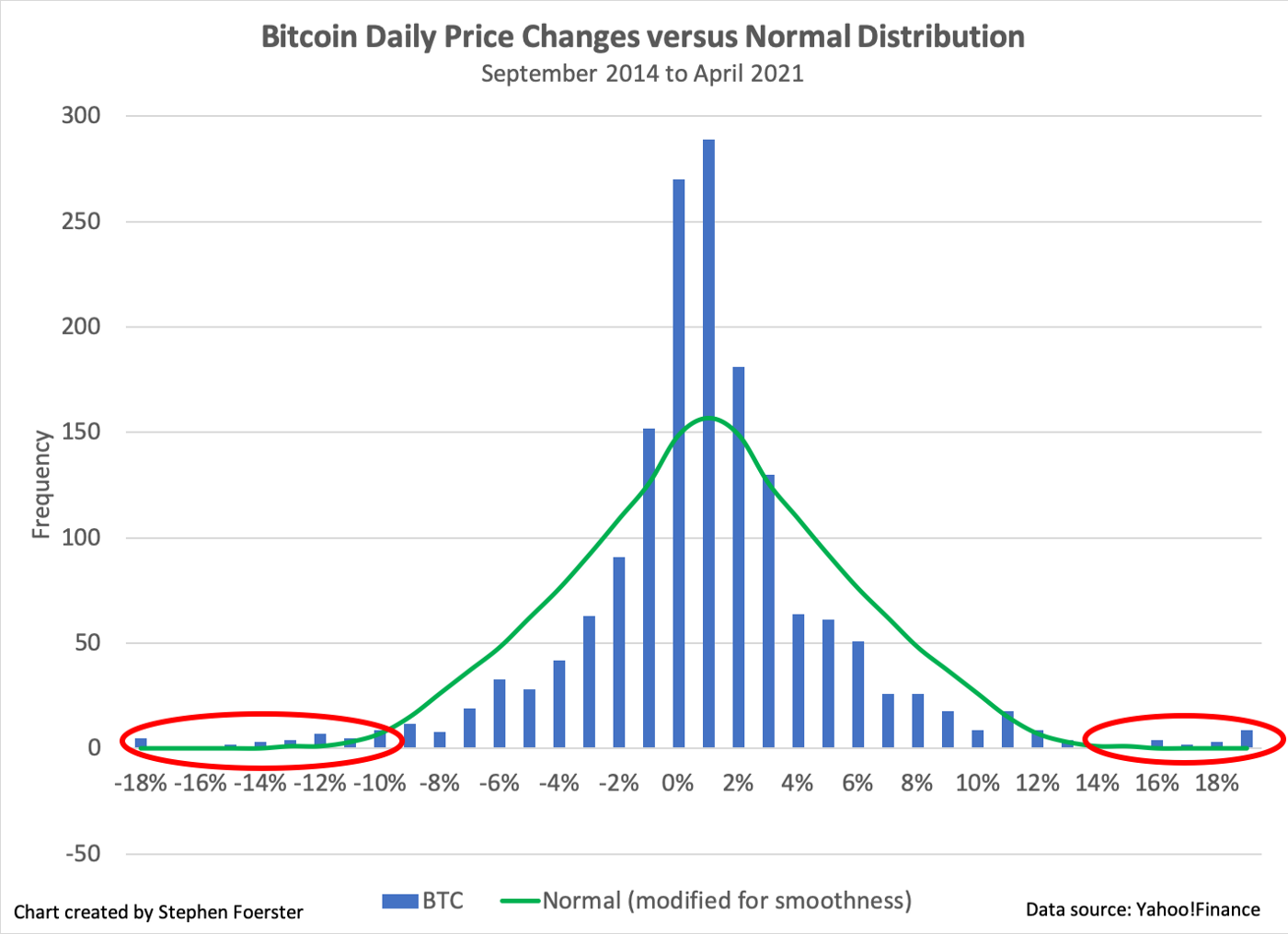

Bitcoinの価格変動と正規分布図

チャート:正規分布図とBitcoinの1日の価格変動率

縦軸=頻度(その価格変動率の日が観測期間うち何日あったか)

横軸=価格変動率(%)

正規分布(ベルカーブ)と呼ばれる統計のチャートを目にしたことのある方は多いかと思います。例えば身長の分布や、試験の点数の分布といったようなデータは、しばしばこのチャートの緑の線のような形をしています。

株式のリターンも正規分布の形を示す傾向がありますが、決して完全な正規分布ではありません。Bitcoinのある特定期間中の価格変動に関しても同様のことが言えます。

このグラフの特筆すべき点は、正規分布と比較すると、Bitcoinの価格変動は平均値付近でよりまとまっているということです。変わっている点はそれだけでなく、末端部分に膨らみがあるというのも特徴です。

正規分布では、通常は観測値のおよそ2/3が平均値から±1標準偏差以内に収まります。そして観測値の95%は、平均値から±2標準偏以内に収まる傾向があり、平均値から3標準偏差以上になるのはわずか0.3%です。しかしこのチャートをみてみると、末端部分が通常の正規分布よりもはるかに膨らんでいます。

Bitcoinの1日の最大下落率は2020年3月12日に観測された−37%です。これは新型コロナウイルスの感染拡大によるパンデミックの初期で、株価も大幅に下落していた頃ではあります。しかしそれでも、株式市場の1日の最大下落率は1987年に観測された−22.6%です。これに対してBitcoinの−37%というのは、Bitcoinの平均的な価格変動よりも標準偏差にして8以上もの開きがあるのです。

一方、大幅の価格の下落と同様に大幅な価格上昇というのも、通常の正規分布よりもはるかに多くみられます。たとえばBitcoinの1日の最大価格上昇率は2017年の12月7日に観測された+25.3%ですが、実はこの前日にも+19.9%という大幅な価格上昇を記録しています。このような激しい価格変動というのは、気の弱い人にとっては明らかに不向きです。

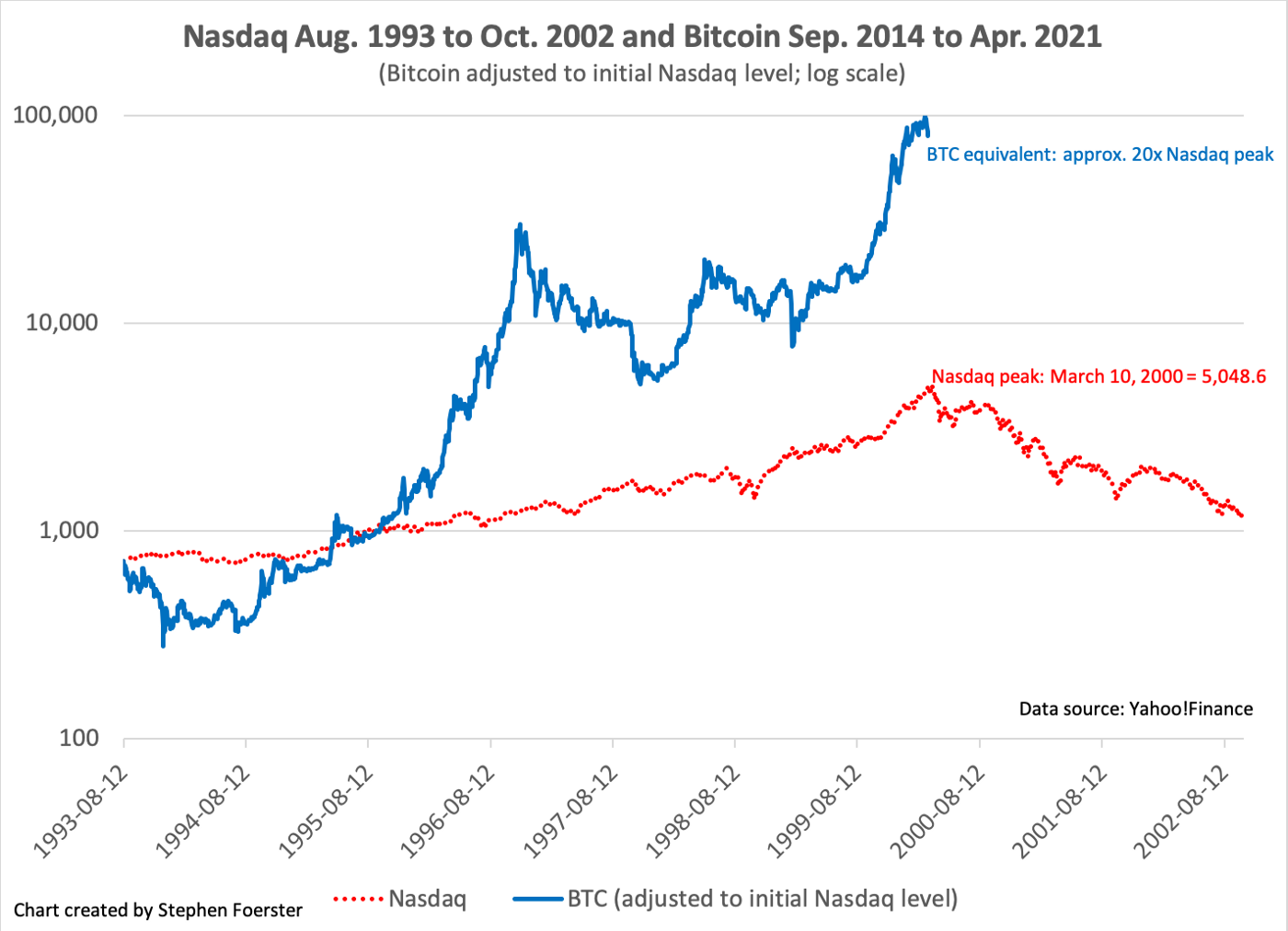

Bitcoinの価格推移 vs ドットコムバブル期のナスダック

チャート:対数チャートでみるナスダック総合株価指数(1993年8月~2002年10月)とBitcoinの値動き(2014年9月~2021年8月)

ナスダックのピーク:5,048.6ドル(2000年3月)

Bitcoinのピーク:同じ観測期間の長さで、ナスダックのピークの約20倍

ドットコムバブルを実際に経験していなくとも、単語自体を耳にしたことのある人は多いと思います。

時に、ワールド・ワイド・ウェブの歴史というのは1990年代初までさかのぼります。1995年にウェブブラウザのネットスケープ社のIPO成功によりインターネット関連企業への関心が高まったことで、ドットコムバブルは発生したのです。

インターネット関連企業のほとんどの銘柄は、ハイテク企業の多いナスダックに上場していました。そのためナスダックの総合株価指数というのはドットコムブームを端的に表す代名詞として一躍有名になり、2000年の3月10日のピーク時では、5,048.6ドルという驚異の記録をたたき出しました。

現在の水準はだいたい14,000ドル前後となっていますが、2000年に5,048.6ドルというピークを迎えた後は、実に2015年の4月まで、この水準が更新されることはありませんでした。今振り返ってみると、当時の投資家たちの期待はあまりにも楽観的過ぎたとも言えます。

この比較チャートを作成した方法ですが、これは2014年から2021年のBitcoinの価格変動のデータを1993年8月から2000年3月のナスダック総合株価指数の変動のデータと重ね合わせたものです。(ナスダックに関して、ちょうどドットコムバブルのピークがあった時期のチャートです。チャートはそのまま2002年の10月の下落まで続いています。)

このチャートを使ってここで一つ検証していきたいのが、2014年から2021年のBitcoinの価格変動は、ドットコムバブル当時のナスダック総合株価指数の上昇と比較してどうかということです。

仮にドットコム当時のナスダックの上昇率が、2014年から2021年のBitcoinの上昇率と同程度であったなら、一体何が起こるでしょうか。Bitcoinと同程度の上昇率だと、ナスダックのピークの水準は5,000円前後どころか、20倍近くの10万円となります。

こう仮定して考えてみることで、Bitcoinに何が起こっているのかということが見えてくると思います。1990年代半ばから2000年初頭までを振り返ってみましょう。当時のナスダックをバブルと呼ぶのであれば、では現在のBitcoinは一体何なのでしょうか。これはなかなか考えさせされる点だと思います。

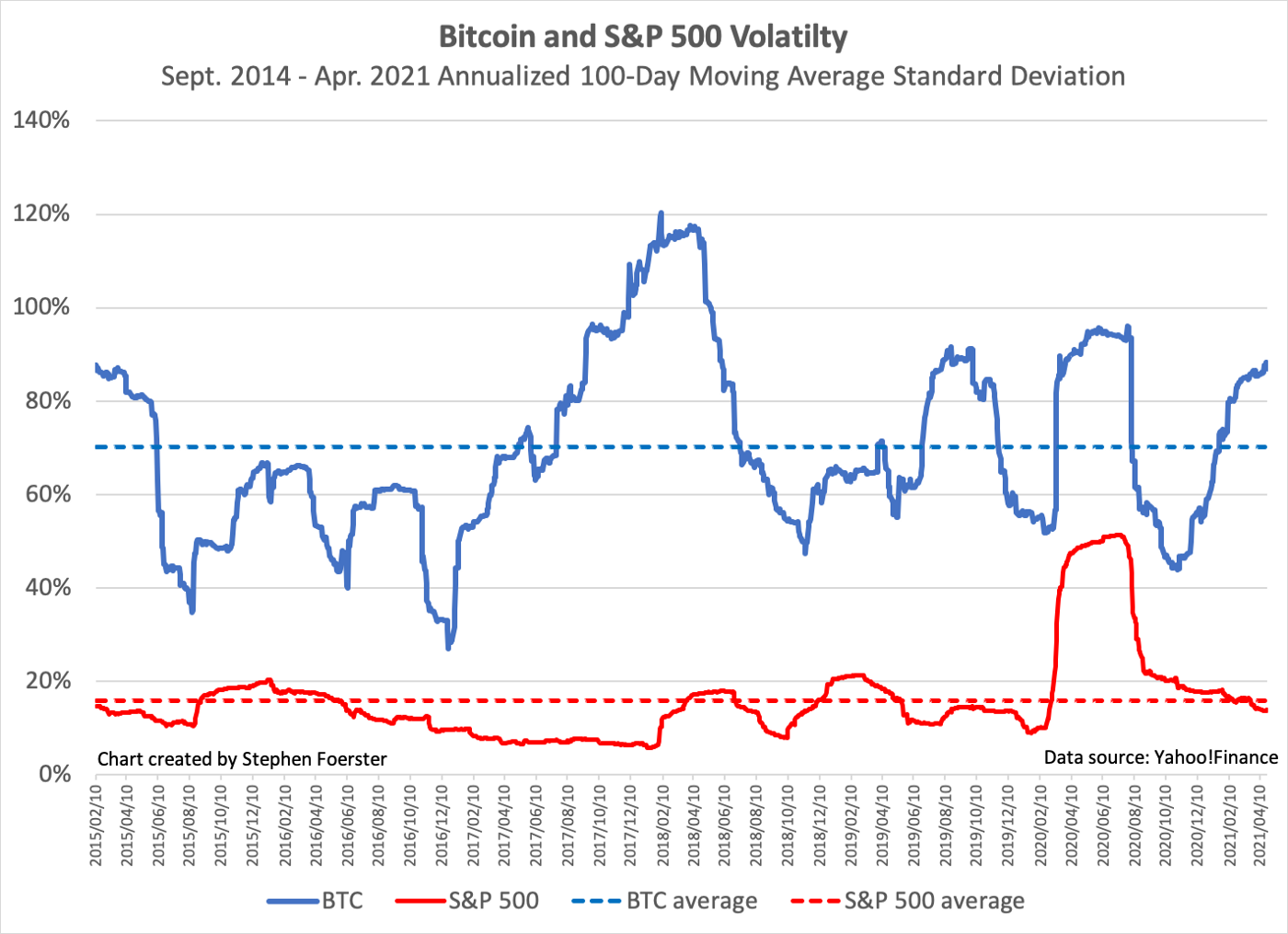

BitcoinとS&P500のボラティリティの推移

チャート:BitcoinとS&P500のボラティリティの比較(100日移動平均)

青線:Bitcoinの推移

赤線:S&P500の推移

青点線:Bitcoinの平均

赤点線:S&P500の平均

最後のチャートでは、Bitcoinのボラティリティの移動平均(直近100取引日、ただし証券取引所が営業している平日のみカウント)を、株式市場のインデックスとも言えるS&P500のボラティリティと比較していきたいと思います。

このチャートの特筆すべきところは、Bitcoinは時間が経っても変動が全く小さくなっていないという点です。歴史的な観点から言えば、リターンの標準偏差として測定されるリスクは、通常はリターンよりもはるかに安定しているという傾向があります。

2014年から2021年までの株式市場のリスクに関して言うと、実は過去100年間傾向がほぼ変わっていません。(唯一の例外は1930年代で、この10年間だけはボラティリティが平均を大きく上回る期間となりました。)

Bitcoinも定着するにつれてボラティリティが低下していくのではないかと初めは予想していましたが、実際にはそうはなりませんでした。

S&P500のようなよく分散された株式ポートフォリオを持っていても市場のボラティリティを心配して時々眠れなくなるような人は、もしもポートフォリオがBitcoinで占められていようものならきっと不眠症になってしまうことでしょう。

重要ポイントのまとめ

さて、これらの分析とチャートから、どんな結論を導くことができるでしょうか。もちろん、留意しておかなければならないのは、過去の価格変動は必ずしも将来のパフォーマンスを示すものではないということ、それから、この分析は7年未満のデータに基づいているということです。この2点を踏まえた上で、まとめにうつりましょう。

- 投資対象資産は売買のタイミングが非常に重要であるが、Bitcoinは価格変動が大きいため、他の資産に比べて一層タイミングが重要となる。

- Bitcoinは、従来の投資対象と比べてボラティリティが桁違いに高く、考えられるリターンに対してリスクが非常に大きい。

- Bitcoinは他の資産との相関性が低い。したがって従来の幅広い投資対象を扱ったポートフォリオにおいて、分散投資手段として機能できる可能性をもっている

- Bitcoinの上昇率は、ドットコムバブル時のナスダック指数の上昇率の約20倍である。Bitcoinのバブルに比べれば、ドットコムバブルは微々たるものであったとすら言える。

もしも暗号資産に興味があり、リスクを十分に理解していて、損失も許容できるのであれば、投資してみるのもいいかと思います。

しかし個人的には、Bitcoinが従来の投資対象、あるいはせめて高リスク株式と同水準くらいのリターンとリスクに落ち着くまでは、まだポートフォリオの「必須」投資対象には入ってこないと思っています。少なくとも今のところは、Bitcoinもその他の暗号資産もまだそのレベルには達していないと私は思っています。

リスク許容度が非常に高い投資家の中には、Bitcoinをポートフォリオの「オルタナティブ投資」の一部として検討する人もいるかもしれません。いずれにしても、データが物語ることを理解することが重要です。

追記事項:データの詳細について

今回使用した主なデータソースはYahoo!Financeです。Bitcoinの対ドル価格はBTC-USDで検索することで参照可能です。Yahoo!Financeで参照可能な一番古い価格は、2014年9月14日のものとなっています。Marketwatch.comといった他のソースでは2011年までさかのぼってBitcoinの価格が掲載されています。2011年2月以前は、Bitcoin価格は1ドル未満でした。

週末や祝日には取引されない株式や債券とは異なり、Bitcoinは毎日取引されています。今回の分析では公平な比較を行うために、週末や祝日の価格を削除した上でBitcoinのデータを精査しました。この工程は調査期間のリターンのデータには影響を及ぼしませんでした。

しかし価格変動の測定の際に、月曜の価格と前日(日曜日)の比較ではなく、前々前日(金曜日)との比較となっている関係で、1日のボラティリティ(標準偏差)がわずかに高くなっています。(4.13%から4.62%に上昇)

株式市場の指標の参照値としては最も一般的なベンチマークであるS&P500指数を選びました。このS&P500自体は投資対象商品ではありませんが、この指数を再現するETFやファンドは数多くあり、コストもごくわずかとなっています。

債券については、実際に取引されている商品である「iシェアーズ 米国国債 20年超 ETF」を選びました。他の債券ファンド、たとえば長期国債のみに投資するようなタイプではないファンドについては、リスクやリターンがこの分析で扱ってきたチャートとは異なります。

株式や債券とはまた異なった比較対象として、ゴールドも比較対象に選びました。それから暗号通貨とはまた異なる通貨の基準として「Trade Weighted U.S. Dollar Index:Broad, Goods and Services」(貿易加重米ドル指数:ブロード指数、商品及びサービス)を選びました。こちらの指数はFederal Reserve Economic Data(FRED)から参照可能です。

この指数も、これ自体は投資対象商品ではありませんが、通貨投資戦略を表す指数であり、たとえば主要な貿易相手国の通貨への投資に対する米ドルの優位性を考えたりする際などに役に立ちます。

今回は一通りの投資対象資産の種類に加えて、個々の成長株についてもBitcoinと比較してみたいと思いました。アグレッシブな投資家であれば、2014年の9月などには成長株への投資を検討したかもしれません。

先読みバイアスを軽減して本当に成長した銘柄のみを選定するため、「FANG銘柄」というくくりを用いることにしました。

「FANG銘柄」とは今熱い成長株の頭文字を集めてできた単語であり、2013年2月にCNBCの番組「Mad Money」のホストのジム・クレイマー氏とRealMoney.comのアナリストのボブ・ラング氏によって紹介されました。

「FANG銘柄」の内訳は Facebook、Amazon、Netflix、そしてGoogle(現Alphabet)となっています。(後にAppleが追加され、頭文字が「FAANG」に変更されました。)今回は成長株の参照値として、この「FANG銘柄」についてデータを収集しました。

最後になりますが、株式については単純化するためにS&P500や成長株の配当分は考慮に含めていません。S&P500の現在の配当利回りは約1.5%となっていますが考察には含まれていないため、リターンは実際よりも若干過小評価されています。

翻訳: Nen Nishihara

【免責事項】

本ウェブサイトに掲載される記事は、情報提供を目的としたものであり、暗号資産取引の勧誘を目的としたものではありません。また、本記事は執筆者の個人的見解であり、BTCボックス株式会社の公式見解を示すものではございません。本記事の権利はStephen Foerster氏に帰属し、BTCボックス株式会社に日本語訳の掲載を許可されたものです。原文の英語版はこちらをご覧ください。