執筆者:八木橋泰仁 税理士 (クリプトリンク株式会社)

令和に年号が変わるという大きな節目を迎えた2019年も終わり、仮想通貨の投資をされている皆様におかれましては、利益がどうだったか、税金がどれくらいかかるのか気になるところではないでしょうか?

また、2020年(令和2年)は2月17日から始まる確定申告に向けて、何を準備したらいいのかお悩みの方もいらっしゃるかと思います。

そこで今回は、「確定申告が必要な人はどんな人か、どんな準備が必要か」ということについてご紹介していければと思います。

確定申告が必要な方の概要は以下の通りです。

1)事業所得や不動産所得、仮想通貨で儲けた方(雑所得)など、給与所得以外の所得がある方

2)給与所得のみでも、所得額2,000万円を超える方や2か所以上から給与を受け取っている方、年末調整を行っていない方

この他に、上場株式有価証券の売買や資産の譲渡等で、損益通算をしたり、損失の繰り越しをしたい場合や、住宅の購入やリフォームなどで住宅借入金特別控除を適用したい場合(初年度)の際も必要です。詳しくは国税庁のホームページでご確認ください。

ここでは給与所得のみの方で仮想通貨投資をされている方について確認していきたいと思います。

給与所得のある方のポイント

本サイトをご覧になっている方の多くは、給与所得のみで年末調整をされているのではないかと思います。この場合、大半の方は確定申告の必要はありません。

但し、次のような場合には、年末調整を行っていたとしても、確定申告が必要になります。

(1)給与の収入金額が2,000万円を超える場合

(2) 給与を1か所から受けていて、年末調整を行っている場合で、給与所得・退職所得以外の所得の合計額が20万円を超える場合

(例)給与を1か所から受けていて、仮想通貨の投資による利益が20万円を超える場合

(3)給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、その他の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える場合

などが対象となっています。

専業主婦や学生でも確定申告が必要!?

上記では給与所得について記載しましたが、専業主婦や学生の方の場合、話が変わってきます。

扶養の範囲内でパートやアルバイトで働いている方も多いと思います。この場合、基礎控除(38万円)と給与所得控除(180万円の収入まで65万円)の合計額、103万円が扶養の範囲内で納まることはご存知だと思います。

しかし、仮想通貨投資での利益は、この給与所得控除は関係ありません。したがって、38万円以上の利益が出ている場合は、専業主婦でも学生でも確定申告が必要になります。

更に、この38万円の基礎控除は所得税の話であって、住民税の場合は33万円と5万円少なくなっています。したがって、仮想通貨投資での利益が33万円を超える場合には、確定申告が必要、ということになります。

| 分類 | どうなったら確定申告が必要? |

|---|---|

| 給与所得のみで年末調整をしている方 | 利益が20万円を超えたら必要 |

| 専業主婦や学生など (給与所得が65万円以下の場合) | 利益が33万円超えで住民税・38万円超えで所得税について確定申告が必要 |

特に専業主婦や学生の方の場合、漏れてしまうことも多いと思いますので注意してくださいね。

利益計算が最初の一歩

確定申告をしないといけないのかどうかを判断するには、まずは自分の仮想通貨取引の利益がいくらでているのかということを計算しないといけません。

この場合、1つの取引所のみ利用している場合と、複数の取引所を利用している場合でやり方は大きく変わってきます

1つの取引所のみで売買をしている場合

取引所が発行する年間取引報告書を利用すれば利益をその年の利益を計算することができます。

但し、平成30年以前より取引をしている場合や、送金などを行い、物品の購入や他の仮想通貨・トークンの購入に充てている場合などは計算できません。

複数の取引所を利用している場合

複数の取引所の取引の内容を合算して計算を行う必要があります。

なぜ複数の取引所の内容を合算して計算を行う必要があるか、事例で確認しましょう。

例えば以下のような取引を行っている場合、年間取引報告書ではどのように記載されるでしょうか。

1)A取引所で、1BTCを100万円で購入

2)A取引所からB取引所へ1BTCを送付した

3)B取引所で1BTCを120万円売却した

A取引所では、1BTCを100万円で購入した後、他の取引所(ウォレット)に1BTC送付したことが記載されます。

B取引所では、他の取引所(ウォレット)から送付された購入単価のわからない1BTCを受取った後、購入単価のわからない1BTCを120万で売却したと記載されます。

このように、それぞれの情報が分断されるため、売却したタイミングで、正しくいくらの利益が出ているかわからないため、複数の取引所を利用している場合には、それらの内容をすべて合算したうえで計算をする必要があります。

ここでは、例えばBTCBOXと、その他の取引所を利用した場合どのような計算を行うか簡単にご紹介をします。

今年から税制改正によって総平均法で計算することが原則とされているため、総平均法での計算についてご紹介いたします。

総平均法は前年度末に「保有している通貨の数量」と「保有している通貨の取得原価」に、その年に購入した「通貨の総数」と「総購入額」を足し合わせたものと、その年に売却した「通貨の総数」と「総売却額」を差し引きして計算を行う形になります。

具体的には以下のような形になります。

※レートはわかりやすいように作っております。

① お持ちの通貨の平均取得単価を計算します

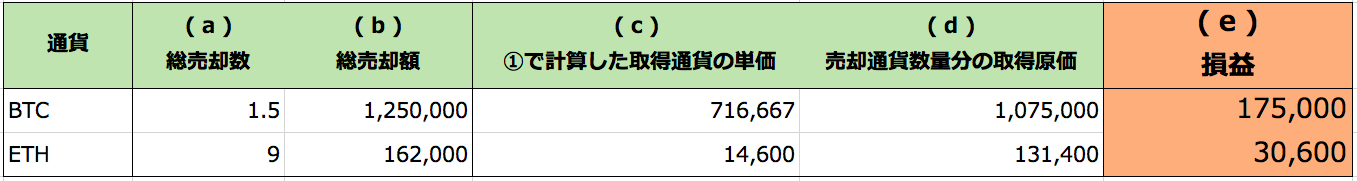

② 売却総数と売却数を計算します

③ 売却したものと、購入したものを差し引きして損益を計算します

( d ) = ( c ) ×( a ) ( e ) = ( b ) – ( d )

このような形で収支の計算を行います。

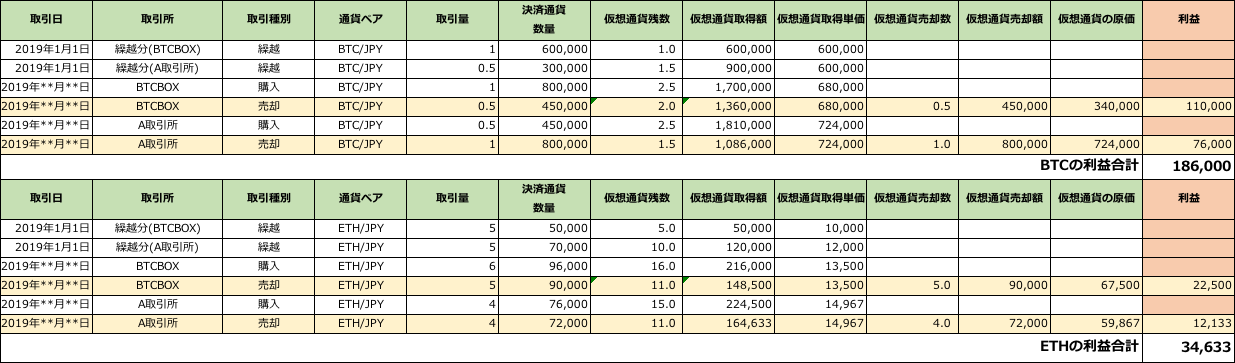

参考までに、移動平均法で計算する場合についてもご紹介いたします。

移動平均法の場合は、売買の都度、収支を計算するので、取引の実態に近い損益計算ができると言われています。

実際の作業は、取引ごとに「通貨の取得単価」を計算して、一つの取引ごとに収支を計算する流れになります。

したがって、計算を一つ一つ行うので総平均法より煩雑な計算が必要になります。

【参考】移動平均法の場合の計算イメージ

移動平均法で計算を行う場合には、通貨を時系列に並べて、売却のとき毎に収支の計算を行っていきます。

上記のように日本円での売買だけなら計算できそうですが、「仮想通貨」対「仮想通貨」の取引があると、それぞれの仮想通貨で収支の計算や取得単価の計算が必要になり、かなり複雑になります。

また、総平均法と移動平均法での計算では収支の計算のタイミングが異なるため、単年で見ると利益額に相違が発生します。

長期的に見ると利益額は同じになりますのでご自身に会った計算方法を選択することをお勧めいたします。

上記のように、収支計算に際しては、煩雑な作業が必要になるケースが多いのです。

そこで、弊社が提供しているクリプトリンクの無料のWebアプリを使っていただくと、取引データさえ集めてしまえば計算自体はシステムが行いますので、利益計算の労力が減らせると思います。

※ご自分で計算するのがちょっと・・・という方は計算代行(有料)も行っておりますのでご相談いただければと思います。

まずは、上記の方法でご自身の収支計算結果をご確認いただくことが確定申告に向けての第一歩となります。

一度収支計算を行うことをお勧めいたします。

また、利益の計算を行う上で取引所に持っている通貨の残高の確認は行うようにしてください。収支計算の際に、思いがけず計算に含められずに、残高があわないこともあります(特に小さな金額の収入や手数料など)。

年末の残高と計算の結果の数字が正しく合っていることが正しい利益計算の第一歩になりますので、取引の記憶が新しいうちに年末の通貨毎の残数を確認するようにしてください。

令和2年分の確定申告方法についてはこちらをご覧ください

次回は利益が出ていて確定申告が必要な方に対して具体的な確定申告の方法についてご紹介いたします。

途中でもご紹介しましたが、利益の計算をご自身の手で行うことはかなりの労力がかかります。労力を減らすうえでもクリプトリンクのようなシステムのご利用をお勧めいたします。

また、「自分で計算を行うのが不安」や「計算を行う時間がとれない」や「相談しながら進めたい」というご要望がございましたら、弊社での計算代行(有料)も行っておりますのでぜひご相談ください。

クリプトリンク(https://cryptolinc.com/)

クリプトリンク計算代行(https://corp.cryptolinc.com/daiko/)

クリプトリンクではBTCBOXや他の取引所のデータをアップロードするだけで現在の収支の状況が計算できます。(アップロード方法)。

また、計算の代行サービスや税理士のご紹介も行っておりますので、確定申告にお悩みの方はお気軽にご相談ください。

クリプトリンク株式会社

代表取締役 八木橋泰仁 (税理士)

当記事に対するお問合せは以下までご連絡ください

【免責事項】

本ウェブサイトに掲載される記事は、情報提供を目的としたものであり、仮想通貨取引の勧誘を目的としたものではありません。また、本記事は執筆者の個人的見解であり、BTCボックス株式会社の公式見解を示すものではございません。